甲醇期货替代动力煤期货进行动力煤套期保值的实证研究

时间:2023-04-19 来源:中国煤炭杂志官网 分享:★ 经济管理 ★

甲醇期货替代动力煤期货进行动力煤套期保值的实证研究

0 引言

2021年下半年,动力煤现货价格和期货价格均创历史纪录地暴涨,分别涨至2 500元/t和1 982元/t。自2021年三季度开始,郑州商品交易所遵照国家发展改革委要求对对动力煤期货进行调控:2022年3-4月,所有动力煤期货合约均实行“50%保证金、单日最大交易20手、交易手续费120元/手”的3项管控政策,所有动力煤期权合约均实行“交易手续费150元/手”的管控政策,导致动力煤期货和期权的成交量严重下滑甚至零成交。曾在2020年创造国内所有商品期货最大年度总交割量618万t纪录的动力煤期货流动性枯竭。动力煤作为国内非常重要的大宗商品,如何对其进行价格预测、套期保值和风险管控,成为新的难题。考虑到甲醇是动力煤下游最重要的煤化工产品,笔者尝试用实证方式,结合产业背景和相关政策,讨论甲醇期货与动力煤期货的关联关系,为动力煤套期保值找到变通的方式。

从动力煤角度看,刘红等[1]认为我国动力煤期现价格具有单向引导关系,期货价格变动对现货价格的引导性强,动力煤期货对现货的影响远远大于现货对期货的影响;王瑛珊[2]认为动力煤现货和期货的价格均受自身以及对方价格变动的影响,期货价格波动受自身影响持续时间较长,影响程度也比其他因素更大;王睿[3]研究发现动力煤期货和现货价格之间存在长期均衡关系,动力煤期货价格是现货价格的格兰杰(Granger)原因, 对现货价格具有引导和预测功能, 而现货价格不是期货价格的Granger原因。但在外部强制性的行政干预下,动力煤期货和现货价格之间的长期均衡关系会遭到破坏,如果短期内均衡状态无法修复, 就不存在长期均衡关系。

从甲醇角度看,王珊珊[4]以远兴能源2014年12月的甲醇套期保值方案设计的实践为基础,详细讨论了甲醇期货套期保值方案的设计原则、设计过程和主要环节;苏江伟[5]通过研究2016-2018年的甲醇价格波动趋势和基差变化趋势,并根据甲醇价格和基差的分布对甲醇制烯烃(MTO)工厂进行甲醇套期保值的策略进行了分析和验证;潘浩[6]通过实证研究表明甲醇现期价格互为Granger原因,证实了甲醇期货对现货的价格发现功能。

但对动力煤和甲醇进行关联研究的文章不多,现有文献大多时间较早,研究比较简单。蒋翔宇等[7]从煤制甲醇的生产工艺和行业惯例出发,基于“基准价+浮动价”的传统定价模式,提出了煤制甲醇的基准价复合修正裕量定价模型,并简单提及了曾在上海石油交易所(现已关闭)上市的甲醇期货走势对甲醇现货的影响;王兰甫等[8]根据义煤集团煤制甲醇项目的风险特性,针对煤炭价格和甲醇价格等影响煤制甲醇项目动态收益的主要风险因素,建立了预测煤炭价格和甲醇价格的一元线性回归模型,但此模型对现在发展成熟的动力煤期货和甲醇期货并不能充分解释。

通过对已有文献研究分析发现,由于此前没有在二者之间进行跨品种套期保值的需求,因此对动力煤期货和甲醇期货进行的关联性研究非常少。在当前动力煤期货和期权无法交易的背景下,对动力煤价格预测、套期保值和风险管控,成为动力煤行业从业人员亟需解决的新课题。

1 研究方法

基于使用甲醇期货替代动力煤期货进行动力煤套期保值,通过向量自回归模型(VAR),对动力煤期货和甲醇期货进行关联性研究,为动力煤的价格预测、套期保值和风险管控提供新思路。

实证研究主要分为以下步骤:首先选择研究数据;其次通过平稳性检验、协整关系检验、因果关系检验建立关于动力煤期货和甲醇期货的VAR模型;最后通过脉冲响应函数和方差分解分析,对动力煤期货和甲醇期货的冲击效应、影响程度进行分析。

2 数据选择

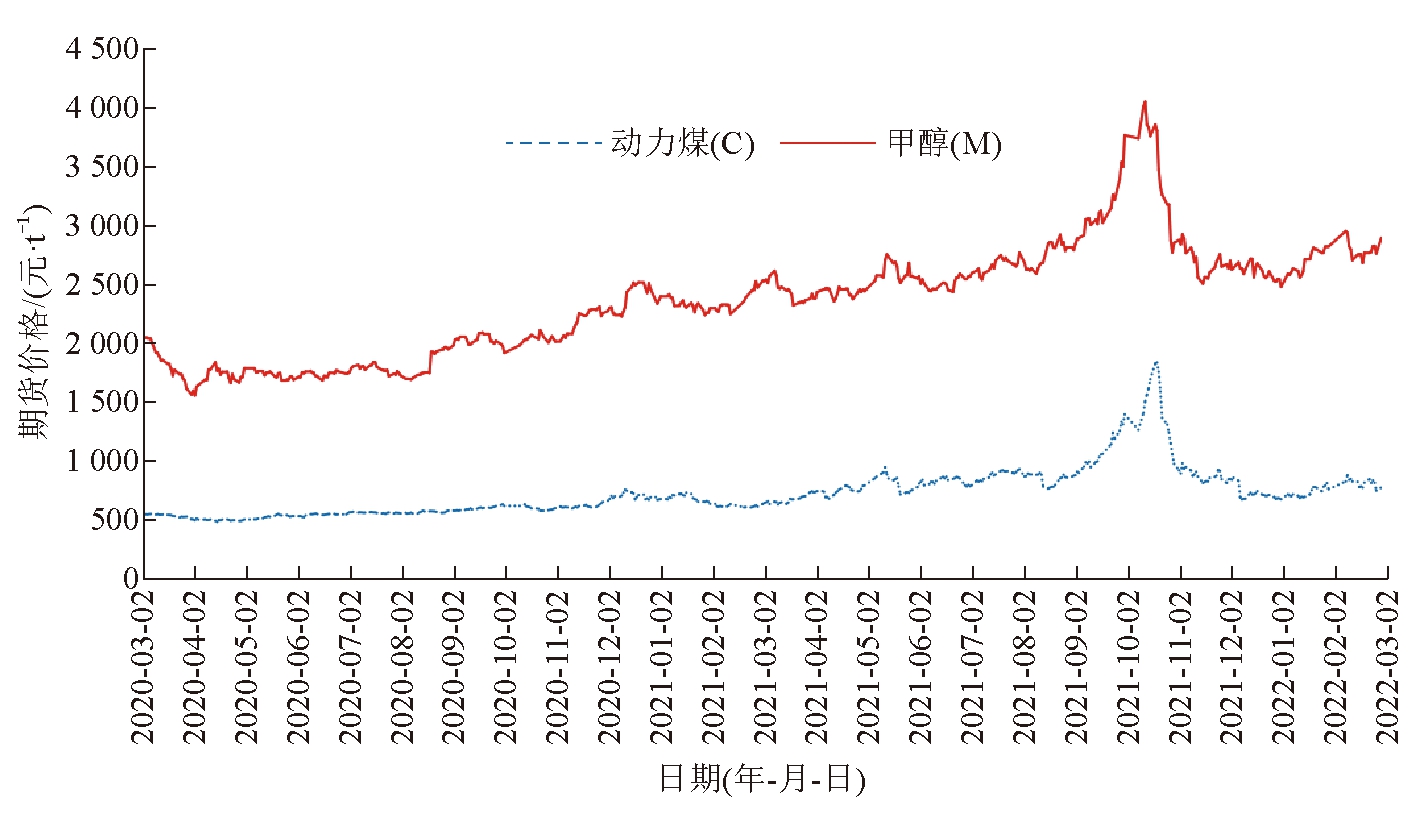

通过对比动力煤期货与甲醇期货的历史K线图可以看出:动力煤期货与甲醇期货的走势在2018年以前同步性相对较差,但在2018年以后,尤其是2020年4月受新冠疫情后,动力煤期货与甲醇期货的走势同步性非常高。考虑到2022年3月以后动力煤期货所有合约每日总成交量已不足1万手,没有实际研究价值,故选取2020年3月-2022年2月期间动力煤期货和甲醇期货的收盘价作为研究数据对象,如图1所示。

图1 动力煤期货和甲醇期货价格对比

由于动力煤和甲醇期货价格的性质、量纲、数量级、波动区间等特征均存在一定的差异,现通过将动力煤和甲醇的期货价格进行对数化,转化为无量纲、无数量级差异的标准化数值,消除不同指标之间因属性不同而带来的异方差性影响,从而使结果更具有可比性。用lnC、lnM分别表示动力煤期货价格、甲醇期货价格,d(lnC)、d(lnM)分别表示动力煤期货价格、甲醇期货价格的一阶差分。

3 实证分析

3.1 平稳性检验

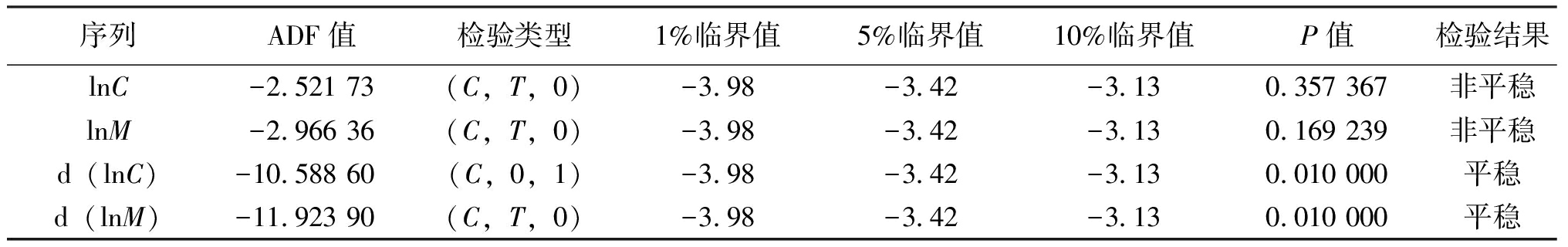

分别对lnC、lnM、d(lnC)、d(lnM)采用ADF检验方法进行平稳性检验,见表1。

表1 相关变量的平稳性检验结果

序列ADF值检验类型1%临界值5%临界值10%临界值P值检验结果lnC-2.521 73(C,T,0)-3.98-3.42-3.130.357 367非平稳lnM-2.966 36(C,T,0)-3.98-3.42-3.130.169 239非平稳d(lnC)-10.588 60(C,0,1)-3.98-3.42-3.130.010 000平稳d(lnM)-11.923 90(C,T,0)-3.98-3.42-3.130.010 000平稳

注:C、T分别表示单位根检验中的截距项、趋势项

从检验结果得知,lnC和lnM的原始序列有单位根,是非平稳序列;但二者在滞后一阶情况下没有单位根,即动力煤期货价格和甲醇期货价格的一阶差分序列d(lnC)和d(lnM)是平稳序列。非平稳时间序列动力煤期货价格和甲醇期货价格是一阶单整序列,即服从I(1),两者之间可能存在协整关系,即长期稳定的比例关系。

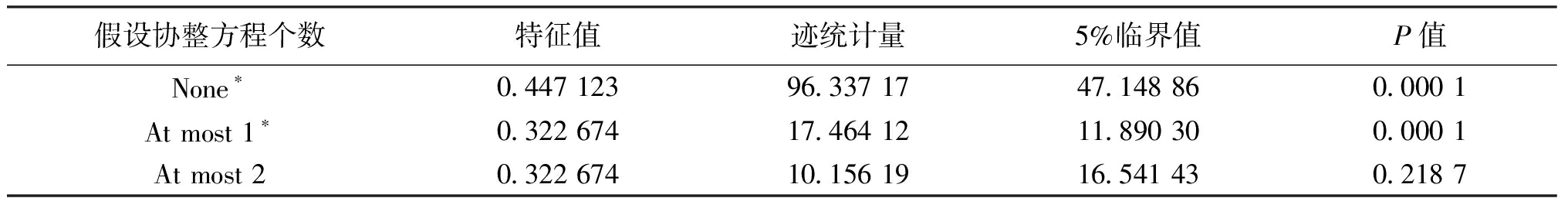

3.2 协整关系检验

利用约翰森(Johansen)协整关系检验法对lnC和lnM进行协整检验,见表2。从检验结果可知,在5%的显著性水平之下,迹统计量大于临界值,lnC和lnM至少存在一对协整关系,说明动力煤期货价格和甲醇期货价格通过了协整关系检验,二者存在协整关系的假设成立,二者具有长期均衡关系。

表2 相关变量的Johansen协整关系检验结果

假设协整方程个数特征值迹统计量5%临界值P值None∗0.447 12396.337 1747.148 860.000 1At most 1∗0.322 67417.464 1211.890 300.000 1At most 20.322 67410.156 1916.541 430.218 7

注:*代表在0.05水平下拒绝原假设

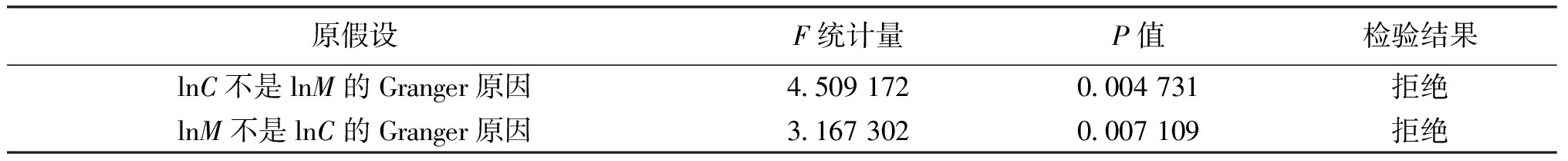

3.3 因果关系检验

通过协整关系检验后,使用Granger因果关系检验,分析lnC和lnM之间的因果关系见表3。

由表3可以看出,两个原假设均通过了5%显著性水平,说明动力煤期货价格和甲醇期货价格互为Granger因果关系,即二者存在一定的领先滞后关系,可以相互影响。对应到煤制甲醇的煤化工产业链上,动力煤影响甲醇的成本,甲醇影响动力煤的需求。

表3 相关变量的Granger因果关系检验结果

原假设F统计量P值检验结果lnC不是lnM的Granger原因4.509 1720.004 731拒绝lnM不是lnC的Granger原因3.167 3020.007 109拒绝

3.4 VAR模型的建立

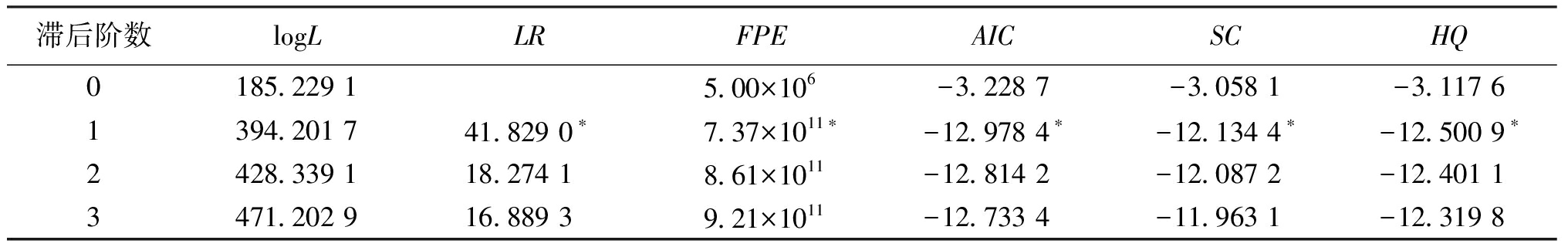

建立关于lnC和lnM的VAR模型。根据赤池信息准则(AIC)、施瓦兹准则(SC)及似然比检验统计量(LR)准则(表4),选择最佳滞后期为1,构建动力煤期货价格和甲醇期货价格的VAR模型。

表4 VAR 模型最佳滞后阶数

滞后阶数logLLRFPEAICSCHQ0185.229 15.00×106-3.228 7-3.058 1-3.117 61394.201 741.829 0∗7.37×1011∗-12.978 4∗-12.134 4∗-12.500 9∗2428.339 118.274 18.61×1011-12.814 2-12.087 2-12.401 13471.202 916.889 39.21×1011-12.733 4-11.963 1-12.319 8

注:模型中滞后阶数为1时有最多的*,即最佳滞后阶数为1;FPE为最终预测误差,HQ为汉南-奎因信息准则

对VAR模型的平稳性进行检验,其特征根的倒数全部都在单位圆内,说明该VAR模型稳定有效。由于VAR模型是一种非理论性的模型,下面采用脉冲响应函数和方差分解进一步分析。

3.5 脉冲响应函数分析

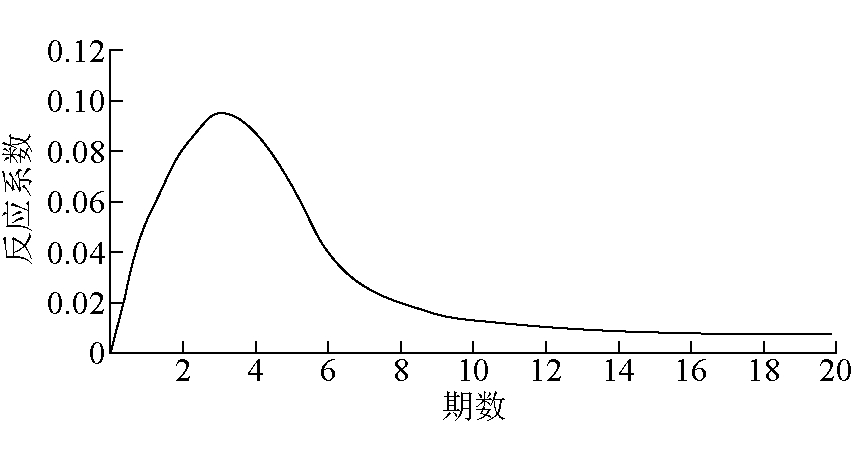

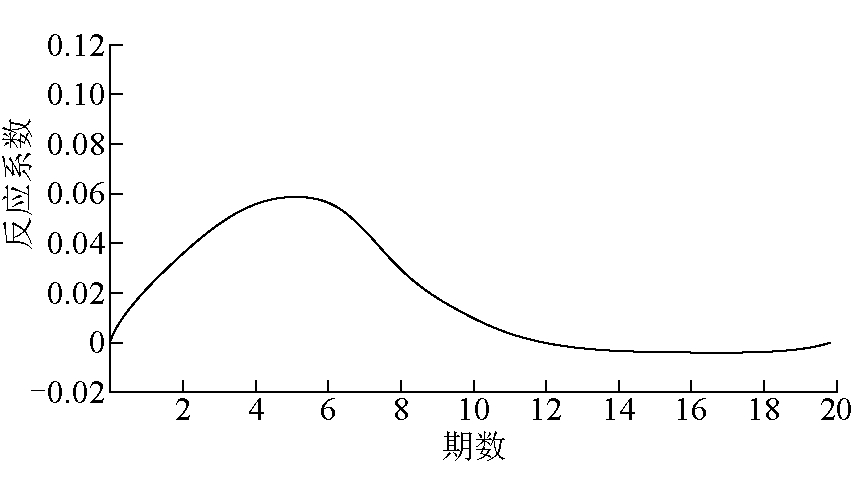

甲醇期货在动力煤期货冲击下的脉冲响应如图2所示,可以看出当动力煤期货在本期受到一个正向冲击后,甲醇期货快速做出正向响应,在第3期达到峰值,反应系数为0.094 8,此后其效应逐步减弱,维持在0.007 0左右,总体为正向响应。动力煤期货对甲醇期货的脉冲响应如图3所示,可以看出当甲醇期货在本期受到一个正向冲击后,动力煤期货逐步做出正向响应,在第5期达到峰值,反应系数为0.058 2,此后其效应逐步减弱,在第12期转为负向响应,最终响应趋于0。

图2 lnM在lnC冲击下的脉冲响应

通过图2和图3对比可以发现,动力煤期货对甲醇期货的冲击效应,和甲醇期货对动力煤期货的冲击效应,在总体趋势和节奏上类似,但在响应时间和持续时间上有差异。动力煤对甲醇的影响在成本端,冲击效应较快且正向持久;甲醇对动力煤的影响在需求端,冲击效应较慢且需求走弱时会有负面作用。

图3 lnC在lnM冲击下的脉冲响应

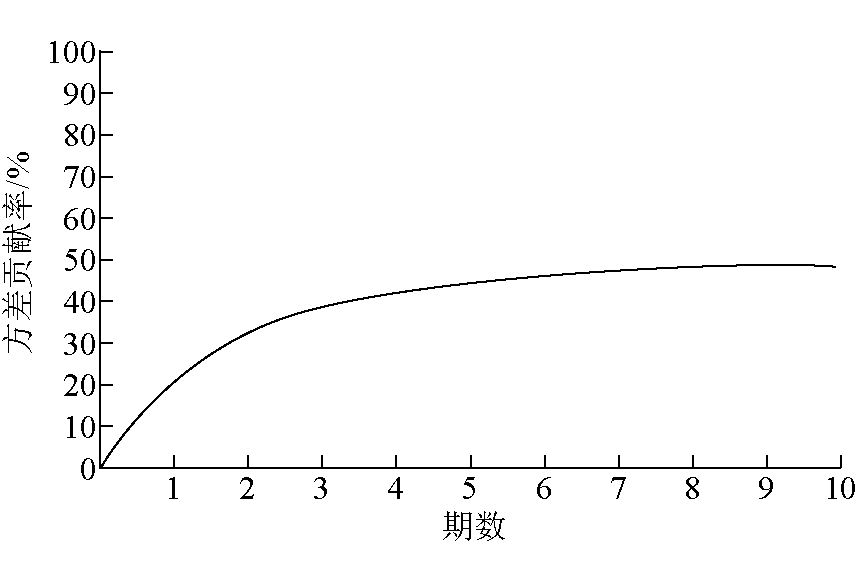

3.6 方差分解分析

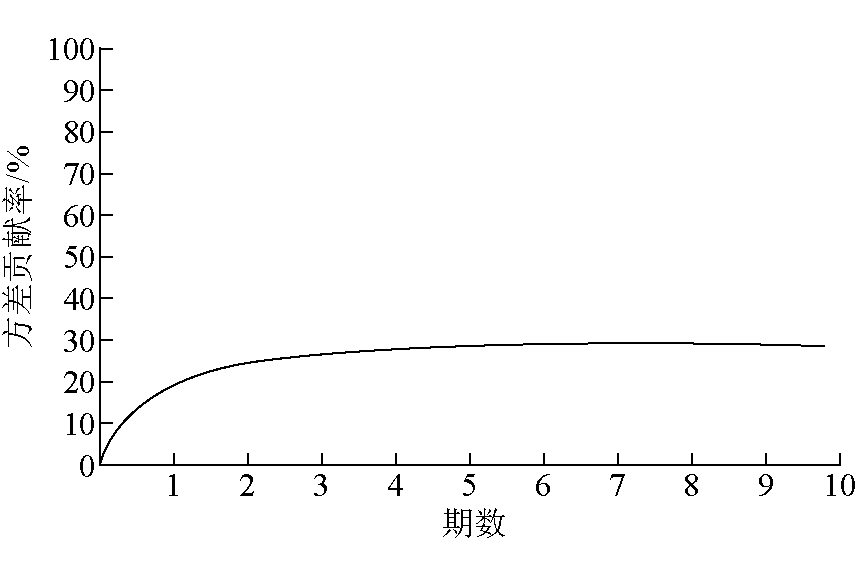

甲醇期货变动方差由动力煤期货引起的贡献率如图4所示,呈现逐渐增加趋势,在第9期达到了峰值,大约48.6%的甲醇期货变动方差由动力煤期货变动解释。动力煤期货变动方差由甲醇期货引起的贡献率如图5所示,呈现逐渐增加趋势,在第7期达到了峰值,大约29.2%的动力煤期货变动方差由甲醇期货变动解释。

通过图4和图5对比可以发现,甲醇期货的变动方差由动力煤期货引起的贡献率,和动力煤期货变动方差由甲醇期货引起的贡献率,在总体趋势和节奏上类似,但在峰值时间和贡献幅度上有差异。动力煤期货对甲醇期货的影响相较甲醇期货对动力煤期货的影响而言,前者的影响时间更长,所占贡献率更大。

图4 lnC对lnM的方差贡献率

图5 lnM对lnC的方差贡献率

4 结论与建议

4.1 产业背景

重点研究动力煤期货与甲醇期货走势同步性较高的2018年之后的数据,是由煤化工行业发展决定的。传统甲醇行业上游是天然气和原油,生产成本高,下游甲醛、醋酸、二甲醚等适用范围有限。但随着以“煤-甲醇-烯烃”为主线的现代煤化工产业链发展从2010年起步到2018年趋于成熟,一方面上游煤制甲醇的成本大大降低,大量替代了天然气和原油制甲醇,林耿堃、龚庆[9]通过实证也发现国际原油价格变动对国内甲醇价格影响不大;另一方面下游烯烃产业适用范围更加广泛,推动煤化工产业蓬勃发展,实现了煤化工对油化工的产业链替代。到2021年,煤制甲醇占国内甲醇产量的比例已达到80%,煤炭价格成为甲醇成本的主要影响因素,决定了动力煤与甲醇期货走势的高同步性和高市场协同度。选取的2020年3月-2022年2月期间的数据正逢2020年新冠肺炎疫情后,国内外煤炭供应长期偏紧,煤炭价格主导全球能源价格的格局,更强化了动力煤期货与甲醇期货的关联性和对后者的成本支撑作用,研究结论具有典型性。

4.2 研究结论

先后通过平稳性检验、协整关系检验、因果关系检验等方式,对相关数据进行分析,建立关于动力煤期货和甲醇期货的VAR模型,并通过脉冲响应函数和方差分解分析方法,对动力煤期货和甲醇期货的冲击效应、影响程度进行分析。

(1)动力煤期货价格和甲醇期货价格存在协整关系的假设成立,二者具有长期稳定的均衡关系。其产业原因是2018年后,“煤-甲醇-烯烃”的煤化工产业链成为国内化工行业的主流,煤制甲醇成为国内甲醇生产的主导,从成本角度出现高同步性。

(2)动力煤期货价格和甲醇期货价格互为Granger因果关系,可以相互影响。主要表现在:动力煤通过成本来影响甲醇,成本上升时推高甲醇价格,成本下降时拉低甲醇价格;甲醇通过需求来影响动力煤,需求旺盛时拉升动力煤价格,需求不足时拖累动力煤价格。

(3)由于数据选取的时间内,国内外煤炭处于长期偏紧格局,动力煤期货对甲醇期货更多时间处于成本支撑状态。在此时间内,甲醇除了自身供需基本面的利多影响外,动力煤的成本推动是甲醇上涨的主要原因,这导致动力煤期货在二者关系中处于主导地位,动力煤期货更能影响甲醇期货,表现为两个方向:一是从脉冲响应函数分析来看,动力煤期货对甲醇期货的冲击效应,和甲醇期货对动力煤期货的冲击效应,在总体趋势和节奏上类似,但在响应时间和持续时间上有差异,动力煤期货对甲醇期货的冲击效应比甲醇期货对动力煤期货的冲击效应更快更强更久;二是从方差分解分析来看,甲醇期货的变动方差由动力煤期货引起的贡献率,和动力煤期货变动方差由甲醇期货引起的贡献率,在总体趋势和节奏上类似,但在峰值时间和贡献幅度上有差异。动力煤期货对甲醇期货的影响相较甲醇期货对动力煤期货的影响时间更长,所占贡献率更大。

4.3 研究存在的不足

由于2022年3月之后动力煤期货流动性枯竭,导致此后的动力煤期货数据没有分析意义,也没价格预测、套期保值和风险管控的价值。研究数据的缺乏导致本研究有2个不足。

(1)此后关于动力煤期货和甲醇期货的关联关系的研究就不能采用眼下的研究方法。

(2)如果未来国内动力煤的供求关系由当前的长期偏紧格局转为长期宽松格局,导致煤价进入下跌周期,本研究的动力煤期货和甲醇期货的影响关系可能发生反转,甲醇期货代表的需求因素可能在二者关系中可能将处于主导地位,甲醇期货可能更能影响动力煤期货,但这需要考虑用其他研究方法来做后续研究。

4.4 意见建议

4.4.1 企业实践角度建议

从企业实践角度,可以适时使用甲醇期货替代动力煤期货进行动力煤套期保值。

(1)由于甲醇期货和动力煤期货的高关联性和长期稳定的均衡关系,可以适时使用甲醇期货替代动力煤期货进行动力煤套期保值。由于甲醇期权也非常活跃,还可以使用期货与期权配合,对动力煤进行跨品种的风险管控。

(2)根据煤制甲醇的产业规律,一般生产1 t甲醇需要使用2.2 t动力煤(包含1.7 t原料煤和0.5 t燃料煤),所以为100 t动力煤套期保值大约等于为50 t甲醇套期保值。根据期货合约规定,动力煤期货交易单位为100 t/手,甲醇期货的交易单位为10 t/手。换算的结果是:用甲醇期货为动力煤期货进行跨品种套保时,按1手动力煤期货对应5手甲醇期货即可。

(3)由于甲醇期货和动力煤期货走势同步性非常高,可以通过对甲醇期货进行技术分析,间接对动力煤期货进行价格预测和拐点判断,从而把握好套期保值的时间。一般判断的原则是:偏强的期货品种见底后,会带动相关联的偏弱的期货品种见底;偏弱的期货品种见顶后,会带动相关联的偏强的期货品种见顶。典型案例如:2021年动力煤期货暴涨到10月19日见顶之前,相对偏弱的甲醇期货于10月12日就提前见顶,然后同步跌到12月中旬见底。10月12-19日有充分时间给动力煤套期保值做准备和实施工作。

4.4.2 政策制订角度建议

从政策制订角度,应当以更符合市场经济规律的方式对动力煤行业进行管理。

(1)取消中长期合同制度,改变当前煤价双轨制。在当前中长期合同制度下,国内煤炭供应被分为长协煤和市场煤,其比例大致为8∶2;同时,长协煤价普遍低于市场煤价,而国家发展改革委并不管控市场煤价。只要政策强调长协煤要充分保证电力供应,就会大幅挤占用于煤化工生产的市场煤资源。这不但不能缓解市场煤的供应紧张,反而容易导致市场煤价大幅波动,在动力煤期货和甲醇期货高同步性的作用下,引发二者期现同步暴涨暴跌,导致政策调控意图失效。应该考虑取消中长期合同制度,改变当前煤价双轨制,允许煤炭企业自主决定与电力企业和非电用煤企业的合同数量和价格,让市场主导的中长期合同调节煤炭供需,促进煤炭产能释放。

(2)放宽煤炭产能管控,为释放优质产能松绑。当前政策形成了包括核定产能、新旧产能置换、产能审批、超能力生产严控、长协合同全覆盖等手段的以产能管控为核心的政策体系。实践表明,这些产能管控措施没能彻底解决供需矛盾,在一定程度上加剧了供给不足,无法有效释放煤炭优质产能、保障煤炭供应。所以,建议适时取消产能管理中一些不合理行政规制,发挥企业主体作用,有效激发企业增产保供内生动力,还原煤炭商品属性,充分发挥市场配置煤炭资源的决定性作用,释放更多优质产能以缓解煤价高企的困局。

(3)应该适时恢复动力煤期货和期权,让煤炭相关企业在煤价下跌周期有正常的套期保值渠道,以抵御经济下行周期的系统性风险。由于中长期合同制度与煤价双轨制、煤炭产能管控等影响,2021年煤价大幅上涨,并间接导致动力煤期货和期权流动性枯竭。而2022年二季度以来,受美联储开启加息和缩表周期影响,全球经济步入衰退期,大宗商品见顶并暴跌层出不穷。此时,动力煤期货和期权的缺失让以国有企业为主体的煤炭行业失去了重要的价格预测、套期保值和风险管控工具。在经济周期走向衰退的系统性风险面前,国有资产保值增值缺少有效的金融工具。虽然理论上可以借用甲醇期货进行跨品种套期保值,但毕竟二者基本面不同,价格区间、波动率都有差异,不可能做到风险充分覆盖。同时,国资委从主营业务风险管控角度出发,以动力煤为主业的国有煤炭企业通过甲醇期货来实施套期保值方案不一定会被批准。只有民营煤企或煤炭贸易商才可能使用笔者建议的跨品种套期保值。所以,适时恢复动力煤期货和期权,为国有煤企提供套期保值工具,防止国有资产流失,就显得非常有必要。

[1] 刘红,张鹏.基于VAR模型的我国动力煤价格发现功能研究[J].煤炭经济研究,2017,37(3):15-19.

[2] 王瑛珊.价格波动下的动力煤期货市场投资研究[J].煤炭经济研究,2017,37(9):11-15.

[3] 王睿.动力煤期货和现货价格关联性的实证研究[J].煤炭经济研究,2021,41(12):32-40.

[4] 王珊珊.远兴能源甲醇套期保值方案设计[D].昆明:云南财经大学金融学院,2015.

[5] 苏江伟.MTO工厂经营风险管理策略研究-以甲醇期货套期保值方案为例[D].太原:山西财经大学工商管理学院,2018.

[6] 潘浩.中国甲醇期货市场的价格发现功能研究[J].时代金融,2020,18(5):40-46.

[7] 蒋翔宇,李天财.煤基甲醇定价机理与方法的研究[J].西北煤炭,2008,6(3):10-13.

[8] 王兰甫,杨昌明,王军.大型煤制甲醇项目动态经济风险预测模型的构建研究[J].煤炭工程,2012,24(8):138-140.

[9] 林耿堃,龚庆.上游产业链视阈下甲醇期货价格均值溢出效应分析[J].长春金融高等专科学校学报,2021,18(3):82-90.

Empirical study on methanol futures replacing steam coal futures for steam coal hedging

WANG Rui.Empirical study on methanol futures replacing steam coal futures for steam coal hedging[J].China Coal,2023,49(2):11-17.DOI:10.19880/j.cnki.ccm.2023.02.002

- 相关推荐