兖矿集团建设世界一流企业的探索与实践

时间:2021-12-26 来源:中国煤炭杂志官网 分享:★ 能源经济 ★

兖矿集团建设世界一流企业的探索与实践

Zhou Jianbo, Rong Hao, Tian Defeng.Exploration and practice of Yankuang Group building the world first-class enterprises [J].China Coal,2019,45(12):7-14.

Exploration and practice of Yankuang Group building the world first-class enterprises

1 兖矿集团基本情况

兖矿集团是以矿业开采、高端煤化工、现代物流贸易为主导产业的特大型企业集团,是我国唯一一家拥有境内外四地上市的煤炭企业。经过40多年开发建设,兖矿集团现已形成山东本部、陕蒙、澳洲、上海“四大基地”发展格局,境内外在岗员工8.8万人,荣登2019年世界500强榜单第318位。2018年,兖矿集团煤炭产量1.61亿t,跃居全国煤炭行业第3位;营业收入2572.28亿元,利税总额216.52亿元,资产总额突破3000亿元,创出建企以来最好水平。

兖矿集团在煤炭、化工领域拥有突出的技术研发和应用转化能力,先后建成国家级技术中心、国家工程中心、国家重点实验室和院士工作站,成功开发出厚煤层综放开采、水煤浆气化、粉煤加压气化、煤炭间接液化、煤炭清洁高效利用、低压羰基醋酸合成等国内领先、世界一流的核心技术。兖矿集团先后获得第二届中国工业大奖、全国优秀企业(金马奖)等荣誉;控股子公司兖州煤业荣获全球卓越绩效奖、中国上市公司金牛基业长青奖,入选2018年全球能源公司100强第74位。

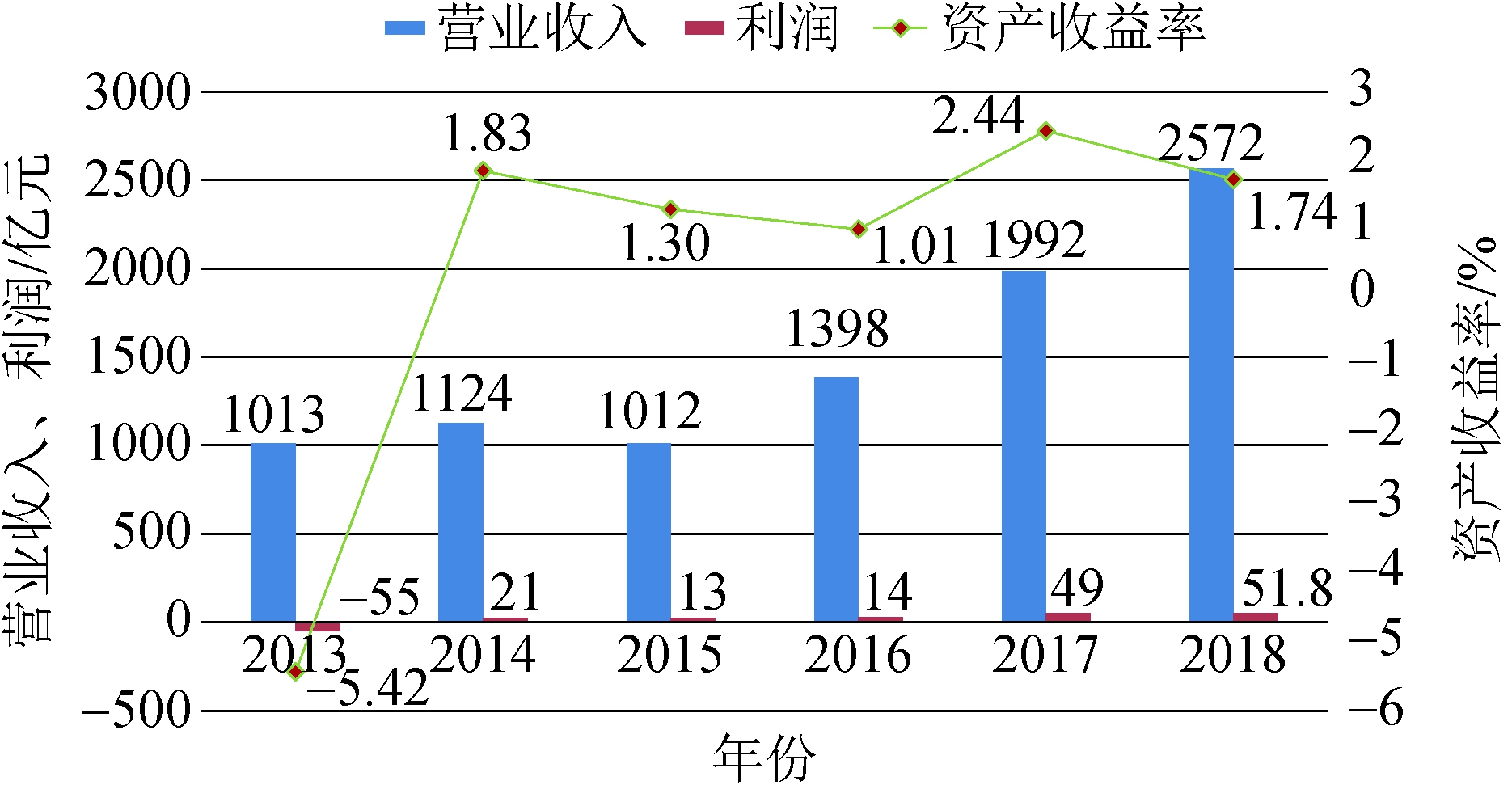

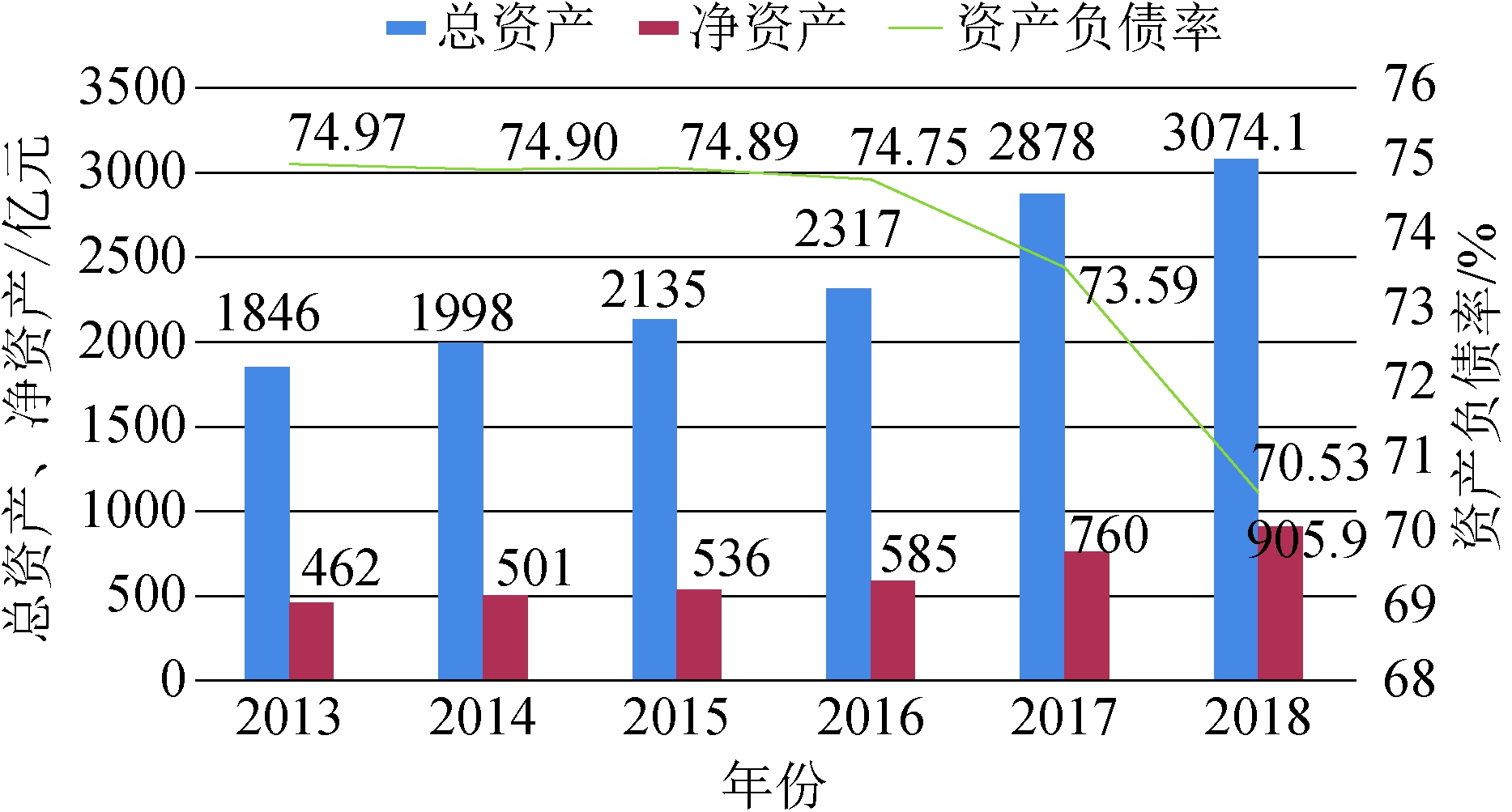

近年来,兖矿集团发展规模不断扩大,资产、收入、利润等稳步增长;资产收益率逐年上升,资产负债率逐年下降;整体财务经营状况不断优化。2013-2018年兖矿集团营业收入、净利润及资产收益率见图1,资产总额、净资产及资产负债率见图2。

图1 2013-2018年兖矿集团营业收入、净利润

及资产收益率

图2 2013-2018年兖矿集团资产总额、净资产

及资产负债率

2 兖矿集团与世界一流企业对标研究

从经营业绩、国际化建设、业务发展、自主创新、安全环保5个方面,将兖矿集团与对标企业进行逐一分析对比,全面了解集团发展优劣势所在。

2.1 经营业绩对标

通过企业规模下设的四大指标对标分析,兖矿集团整体规模较大,在规模实力上具有一定的优势。2017年,兖矿集团资产总额2878亿元,比山东能源集团、印度煤炭公司、ADARO能源等企业高,比神华集团、嘉能可、必和必拓、力拓集团、陕煤化集团低;2017年,兖矿集团实现营收1992亿元,比印度煤炭公司、ADARO能源高,比嘉能可、山东能源集团、力拓集团、陕煤化集团、必和必拓、神华集团少;在煤炭产量方面,2017年兖矿集团煤炭产量13536万t,比嘉能可、ADARO能源、必和必拓、力拓集团高,比印度煤炭公司、神华集团、山东能源集团、陕煤化集团低;在煤炭可采储量方面,2017年兖矿集团可采煤炭储量为33.17亿t,比嘉能可、ADARO能源、力拓集团高,比印度煤炭公司、神华集团、陕煤化集团、山东能源集团、必和必拓低。

通过盈利能力下设的指标对标分析,兖矿集团盈利水平较低,在盈利能力方面有待提升。2017年,兖矿集团实现利润总额48.59亿元,比力拓集团、嘉能可、必和必拓、神华集团、印度煤炭公司、山东能源集团、陕煤化集团、ADARO能源低。在净资产收益率方面,2017年兖矿集团为2.58%,比印度煤炭公司、力拓集团、ADARO能源、嘉能可、必和必拓、山东能源集团、陕煤化集团、神华集团低。

通过运营效率下设的指标对标分析,兖矿集团运营效率较高,在运营能力方面具备一定的优势。2017年,兖矿集团总资产周转率为0.69次,高于陕煤化集团、ADARO能源、力拓集团、必和必拓、神华集团,比嘉能可、山东能源集团、印度煤炭公司低。

通过偿债能力下设的指标对标分析,兖矿集团短期偿债能力国内领先,长期偿债能力有待提升。2017年,兖矿集团流动比率为1.01,比陕煤化集团、神华集团、山东能源集团高,比ADARO能源、必和必拓、力拓集团、印度煤炭公司、嘉能可低;在资产负债率方面,2017年兖矿集团为73.58%,比山东能源集团、必和必拓、力拓集团、神华集团、陕煤化集团、ADARO能源、嘉能可、印度煤炭公司高。

2.2 业务发展对标

兖矿集团业务结构多元,但各产业板块收入与利润差异明显,收入与利润来源对单一业务依赖程度高,产业结构发展不均衡,未发挥多元化业务的“多点支撑”作用。2017年,兖矿集团收入主要依靠物流贸易和煤炭,两大产业板块合计收入贡献77.57%,其中,物流贸易收入贡献率达60%,煤炭业务利润远高于集团整体利润,占比达188.51%。相比之下,陕西煤业化工集团各大产业板块收入占比较为平均,而神华集团煤炭、电力、运输三大产业板块体量均较大。

兖矿集团矿产资源种类单一,目前主要是煤炭资源,其他资源主要是探矿权。同时,在煤炭可采储量方面,2017年兖矿集团可采煤炭储量为33.17亿t,比印度煤炭公司、神华集团、陕煤化集团、山东能源集团、必和必拓低,在矿产资源控制力方面有待提升。

兖矿集团煤炭产业链纵向延伸不足。在煤电方面,总装机容量2017年总计为802 MW,远低于神华集团、山东能源集团、陕煤化集团的总装机容量;在煤化工方面,2017年兖矿集团化工产品产量831万t,低于神华集团、山东能源集团、陕煤化集团煤化工产品产量。

兖矿集团探索出了煤炭高效清洁利用的新途径,在煤炭高效清洁利用方面具备一定的基础和优势,但在规模上还存在一定差距。新能源产业发展不足,有待在新能源开发和利用方面探索发力。

兖矿集团资产证券化程度较高。2017年,兖矿集团资产证券化率达到70%,高于神华集团、陕煤化集团和山东能源集团,但与嘉能可、必和必拓等国外公司100%的资产证券化率相比还存在差距。另外,兖矿集团产融结合亮点纷呈,涉足的金融业务领域也较多,在企业资本运作和产融一体化发展方面具有一定的优势。

2.3 国际化建设对标

兖矿集团国际化定位准确,且“走出去”时间较早(2004年),主要围绕煤炭及其他矿产资源展开投资,业务分布在澳大利亚、加拿大和拉美等诸多国家。神华集团“走出去”时间相较于兖矿集团晚(2008年),海外投资比较多元,涉及煤炭、电力、铁路、页岩气等领域,业务主要分布在澳大利亚、美国、印尼、俄罗斯等国。陕煤化集团国际化业务开展更晚(2013年),且只有吉尔吉斯斯坦1个炼油项目。

兖矿集团国际化水平较高,在国际化建设方面具有一定优势。与国内外对标企业相比,2017年兖矿集团海外收入207.56亿元,远高于ADARO能源、印度煤炭公司、神华集团、陕煤化集团,但远低于嘉能可、力拓集团、必和必拓、山东能源。

2.4 自主创新对标

通过研发资金投入及占比指标对标分析,兖矿集团研发投入较高。2017年,兖矿集团研发投入22.56亿元,研发资金占利润的比例达到46.43%,远高于陕煤化、必和必拓、力拓集团、山东能源集团、神华集团。

兖矿集团煤炭相关技术国际领先,科技转化效果显著,但创新能力有待提升。截至2017年底,兖矿集团累计专利授权数432项,与国内对标企业相比都少,比神华集团、山东能源集团、陕煤化集团分别少3961、1766、450项。

2.5 安全环保对标

兖矿集团安全节能环保成效突出,与对标企业相比位居前列。截至2017年底,兖矿集团煤炭百万吨死亡率为0,除山东能源集团和力拓集团也为0外,优于神华集团、陕煤化集团、嘉能可、印度煤炭公司、必和必拓和ADARO能源。同时,在万元产值综合能耗对标方面,兖矿集团以0.875 t标准煤/万元位居所有对标企业前列,除与山东能源集团的0.98 t标准煤/万元接近外,远低于ADARO能源的1.89 t标准煤/万元、陕煤化集团的2.27 t标准煤/万元、力拓集团的2.67 t标准煤/万元、必和必拓的2.79 t标准煤/万元、嘉能可的2.85 t标准煤/万元、神华集团的3.53 t标准煤/万元、印度煤炭公司的4.056 t标准煤/万元。

3 兖矿集团建设世界一流企业优势与劣势

3.1 具备的优势

通过具体对标分析,兖矿集团在如下几个方面表现出一定的优势,具备了创建世界一流企业的基础。

3.1.1 总资产周转率领先,企业运营能力较强

兖矿集团运营效率领先,总资产周转率0.69,高于陕煤化集团0.55和力拓集团0.42的总资产周转率,超过必和必拓0.33和神华集团0.25的总资产周转率两倍。

3.1.2 国际化水平领先,国际经营能力较强

充分利用国际资源、参与国际市场竞争是支撑企业产业发展,提升企业国际影响力的必然途径,是打造世界一流企业的必然要求。兖矿集团在国际化建设上走在前列,跨国指数为15.17%,位列“2017中国跨国公司100大”第26位,远高于神华集团1.39%和陕煤化集团1.17%的跨国指数,国际化程度为国内煤炭企业最高水平。

3.1.3 资产证券化程度领先,资本运作能力较强

企业上市能增强企业融资能力,推动企业完善治理,提升企业整体形象。兖矿集团在上市进程方面领跑国内世界一流企业,资产证券化率达70%,高于神华集团64%和陕煤化集团25%的资产证券化率。

3.1.4 煤炭开发利用创新优势突出,煤炭绿色转化能力较强

环境问题是关乎世界一流企业可持续发展的问题,加快煤炭高效清洁利用、实现环境友好型发展是煤炭企业的未来发展方向[1]。兖矿集团在煤炭高效清洁利用上走在前列,引进了国内外一流的煤炭高效、清洁利用专家团队,建成了高端的技术研发实验室和研发平台;突破并应用了高效清洁利用核心技术,减排效果明显,转换效能提升显著;建成了大规模洁净煤生产线和生产基地。

3.1.5 安全管理水平一流,节能环保突出

兖矿集团安全管理水平处于行业领先,煤炭百万吨死亡率为0,优于神华集团、陕煤化集团、嘉能可。同时,集团高度重视节能环保工作,节能环保绩效明显,万元产值综合能耗仅为0.875 t标准煤。

3.2 存在的差距

通过具体对标分析,兖矿集团打造具有引领作用和话语权的世界一流企业仍然存在一些薄弱环节,有待着重解决以下四方面问题以维持其可持续发展。

3.2.1 资产负债结构不合理,长期偿债能力有待提升

兖矿集团资产负债率为73.58%,远高于神华集团的47.4%、陕煤化集团的44.43%、必和必拓的53.6%、力拓集团的53.4%、ADARO能源的39.95%和嘉能可的36.47%。兖矿集团负债高达2117.58亿元,其中,经营活动形成的负债仅占14.6%,而筹资活动产生的负债占85.4%,长期偿债风险较高。

3.2.2 盈利能力不强,利润高度依赖煤炭业务

2017年,兖矿集团利润总额48.59亿元,与山东能源集团105亿元和陕煤化集团109亿元的利润总额相比差距较大。其中,兖矿集团煤炭业务占集团利润总额的 87.24%,利润贡献对煤炭业务的依赖程度较大。神华集团2016年361亿元利润总额中,煤炭、电力、运输分别贡献利润31%、35%、43%。嘉能可2017年矿业、能源业务对利润的贡献分别为57.9%、37.3%。

3.2.3 产业链上下游一体化有待进一步优化和完善

兖矿集团“煤电”业务体量较小,“煤化”业务产量与其他企业存在差距,“煤运”业务约3100万t的综合运输能力远低于神华集团近4.8亿t、陕煤化集团近2亿t的综合运输能力。神华集团形成了煤、路、港、航横向一体化和煤、电、化纵向一体化,涵盖煤炭的生产、销售、运输,形成了独立生存发展能力。嘉能可以生产商和交易商的双重身份打通产业链,从而影响商品定价,并通过金融衍生品套利实现交易赢利。

3.2.4 资源型资产配置有待继续强化,矿产资源控制力有待加强

截至2017年底,兖矿集团煤炭可采储量为33.17亿t,远低于神华集团的235.02亿t、陕煤化集团的203.09亿t、山东能源集团的154亿t以及印度煤炭公司的560.98亿t,且分布较为分散,非煤矿业资源储备目前基本上是探矿权,尚未转化为采矿权。

4 兖矿集团定位布局

4.1 战略定位

兖矿集团应围绕矿业(煤炭及有色金属)、高端化工、现代物流及工程技术服务三大主导产业,充分利用两种资源、两个市场,实现全球矿产资源的高效配置,构建起“煤电油化联产、上下游一体化”产业协同发展格局,全面推进集团动能变革、质量变革和效率变革,集中力量打造具有全球竞争力的质量效益型全球一流矿业集团和绿色能源服务商。

4.2 发展思路

以习近平新时代中国特色社会主义思想和党的“十九大”精神为指导,全面贯彻落实山东省委、省政府重大决策部署,以“世界500强争先晋位、实现资产证券化、建设世界一流企业”三大目标为奋斗方向,坚持“存量变革”和“增量崛起”并举、产业运营和资本运营并重、传统能源和新型能源并行,强化“四极引领、多区拓展”区域布局,加快新旧动能接续转换,做优做强矿业(煤炭及有色金属)、高端化工、现代物流及工程技术服务三大主导产业,大力发展高端装备制造、金融服务业,探索发展新型能源和战略新兴业务,构建资本、技术、人才三大核心驱动力,全面提升企业的市场竞争力、持续发展力和社会影响力,建设具有全球竞争力的世界一流矿业集团和绿色能源服务商[2]。

4.3 战略布局

4.3.1 产业布局

以矿业(煤炭及有色金属)、高端化工、现代物流及工程技术服务为主导产业,大力发展高端装备制造和金融服务业,探索发展新型能源和战略新兴业务,突出“存量变革”与“增量崛起”并举,形成多点支撑、风险对冲、融合发展的产业体系。

4.3.2 区域布局

“四极引领、多区拓展”。即:本部基地、陕蒙基地、澳大利亚基地、上海基地4个引领发展极,贵州、新疆、加拿大、拉美等地多区拓展。

(1)本部基地建设产融综合发展基地。把本部基地作为动能转换、持续发展的“主引擎”,发挥经济实力雄厚、创新资源富集等综合优势,通过战略合作、产业升级、产业链带动,统筹配置各类资源要素,推动煤炭精细开采、精细化工、装备制造、煤电一体、金融投资和现代服务产业创新发展、持续发展、领先发展。发挥本部基地人才培育中心和新兴产业孵化中心作用,全面深化4个层面的合作,为外部战略基地建设和新兴产业发展提供保障。

(2)陕蒙基地建设重要战略核心基地。坚持高起点定位、高标准规划、高效率运作,以建设亿吨级大型能源综合利用基地为方向,加快合作项目落地,加快资源增量潜能释放,突出做好手续办理、灾害治理、项目建设、并购重组等工作,建成产业集聚区、人才转移区、“三化”引领区、效益支撑区,建成支撑兖矿集团可持续发展的主要经济增长极和利润源。

(3)澳洲基地建设国际大型能源基地。围绕亿吨级国际化矿业集团目标,以香港IPO 上市为契机,放大优势矿井产能,抓好市值管理、公司治理、不良资产剥离“三件大事”,有序推进优质资产并购和井工矿井开采论证,增强亚太地区海运煤市场话语权,持续提升运营质量和经济效益。实施短期估值修复和中长期价值创造“两大策略”,培育运营规范高效的跨国公司。

(4)上海基地建设资源高效配置基地。利用上海区位优势,充分发挥区域内单位之间、板块之间、资源要素之间的协同效应,建设金融投资平台和现代物流贸易区域总部。金融板块突出优化整合,构建立体化、复合型金融产业体系。房地产和建筑施工板块形成强势品牌影响力,有效带动酒店餐饮、现代服务等产业快速发展。

5 兖矿集团建设世界一流企业路径

针对兖矿集团与世界一流矿业企业在业务盈利能力单一、煤电一体化发展较弱、资源分布较散等方面所存在的差距,按照未来总体发展思路,通过创新产业升级、实施新旧动能转换、创新资本运营和创新企业改革改制等发展方式,实现集团经济高质量发展。

5.1 创新产业升级发展路径

5.1.1 拓展矿业产业链,打造能源产业升级版

明确主攻方向,集中优势资源,发挥产业规模效益和特色品牌优势,构建布局结构优化、延伸配套性好、支撑带动力强的矿业开发集群。一是推动煤炭产业安全开采、高效开采、绿色开采、经济开采。以自动化、信息化、智能化为引领,推进数字化示范矿井、智能化采掘工作面建设,着力打造全球一流的煤矿,提升引领煤炭产业发展的能力和水平。关停退出落后及环境不友好煤矿产能,积极在陕蒙及澳洲等地加大优质煤炭资源储备。二是抢抓国家推广应用清洁煤炭的政策机遇,深入实施“蓝天工程”,以循环流化床、链条、煤粉等工业锅炉为方向,加大技术研发和市场开拓力度,实现增盈创效、长远发展,构建技术研发、物流配送、营销服务、金融支持一体化的蓝天洁净煤产业链。三是推动煤电一体化综合开发。加快推进鲁西发电公司及2×600 MW发电工程项目,建设成为世界一流、技术领先、环保高效的花园式工厂;统筹推进10000 MW蒙电输鲁项目建设,发挥煤电联营一体化优势,推动电力产业升级发展。四是推动有色金属和钾盐资源稳妥开发。抓住用好国家支持国际优势产能合作机遇,推动产业链国际延伸、供应链全球整合,培育源自山东的跨国集团。以委内瑞拉黄金项目、厄瓜多尔金属资源勘探项目为重点,采用资本运作模式,推动有色金属规模化开发。争取国家政策支持,引进战略投资者,积极稳妥推进加拿大钾矿资源开发。

5.1.2 坚持化工上下游一体化布局,推动产业大型化、园区化、高端化、终端化发展

强化煤炭“原料”功能,弱化煤炭“燃料”功能,延伸产业链条,提高产品附加值,加快培育高端煤化工产业集群,打造“煤电油化联产、上下游一体化”发展模式。把鲁南化工气化技术升级及配套新材料项目打造为山东省新旧动能转换重大项目库“样板工程”,加快建设4万t/a高端改性聚甲醛项目和30万t/a己内酰胺项目,打造鲁南高端化工园区。扎实推进荣信化工和榆林甲醇厂两个二期项目建设,稳步推进煤制油一期后续工程,努力打造陕蒙基地3个高端精细化工园区。

5.1.3 优化现代物流贸易供应链,推动物流贸易国际化、智慧化、规模化、园区化发展

一是发挥兖矿国贸公司运作管理平台作用,抓好上海中期、青岛中垠瑞丰、山东东岳泰恒、海南智慧物流、新加坡新垠联等贸易平台规范运营,构建“煤、钢、焦、建”供应链一体化模式。二是整合优化贸易业务结构。聚焦煤炭、铁矿石、甲醇、 钢材、橡胶、PTA 等优质核心贸易品种,清退锂辉石、铅、棕榈油等低效贸易品种,逐步压缩、终止境内电解铜、油品等规模性低效品种业务。三是优化完善物流网络节点布局。加快推进山东本部港口码头和陕蒙基地集运站、自营铁路等重点项目建设,强化自有营贸物流资源整合。采用契约化合作、参股、控股等经营模式,推进外部物流节点布局,在环渤海港口、长江流域、运河沿岸、铁路通道,以及主要煤炭消费区域布局储配销网点,打造方向明确、优势突出、立体覆盖的煤炭营销贸易网络。

5.1.4 提升金融投资价值链,全面推动产融协同高质量发展

围绕集团“战略决策中心、资本运营中心”职能定位,创新“金融控股型”产融发展模式,加快由传统能源类实体企业向投资控股型产融财团转变,确保集团负债率降至70%以下。科学谋划资产证券化方案,将具备发展前景的产业项目、核心业务资产,有序在境内外多层次资本市场融资上市。用好上海、深圳、北京、青岛“四位一体”金融投资产业平台,优选一批高成长、低估值、业绩确定性强的金融企业和上市公司开展价值投资,提高资本收益。引进市场化、高端化的专业团队,积极拓展外部市场,积极与银行、证券、保险等金融机构深度合作,强化上市公司市值管理,加快构建资产注入、整合、经营、变现的专业化运作模式,推动企业市场化、开放式重组整合。创新“资源+资本”发展模式,当好项目召集人,寻求合资合作机遇,实施跨行业、跨所有制、跨区域兼并重组,扩大资源资本储备,实现资产快速优化、财富迅速倍增。

5.1.5 改造提升装备制造产业链,推动高质量先进智能发展

致力于成为装备制造、再制造和服务一体化的综合服务商,扎实推进装备制造3年提升工程,形成煤机装备制造与大修理、环保设备制造、化工设备制修、橡塑电缆生产、电气设备制造五大业务板块,推动装备制造产业向高端制造、智能制造、绿色制造、服务型制造转变。做优做强新风光公司,扩大城市轨道交通能量回收装置规模,延伸产业链,加快终端产品研发生产、标准制定和产品拓展,提升核心竞争力和品牌形象。促进型材加工提质增效,引入战略投资者,实施兼并重组,巩固中车四方主力供应商地位。聚焦军工航天、轻量化应用、轻金属材料等研发领域,延伸轨道交通上下游产业链,培育行业领先的高端型材研发制造和集成服务基地。利用获得美国MSHA、俄罗斯GOST等世界最严格认证体系的机遇,扩大金通橡胶系列化、高端化高压胶管生产能力。探索引进世界先进制造技术,加快净化装置研发,推动环保设备进军高端锅炉配套市场。整合化工产业各类资质资源,加快济宁化机厂升级改造,推动高端化工装备制造加速发展。

5.1.6 积极探索战略性新兴产业,培育集团发展新的增长极

坚持“把握趋势、精准选项、超前培植、创新发展”,建立技术联盟体系和投资决策、市场化管理、评价退出等机制,超前培植技术和孵化产品,推进多种形式的合作开发,促进战略性新兴产业良性发展。促进军民融合创新发展,加快兼并重组步伐,打造北斗产业链。开拓北斗发展路径和军民融合专业市场,加快建设天地一体智能化综合服务商。

5.1.7 布局和规划建设氢能源产业,促进新型能源加速突破

聚焦氢能、甲醇、合成气、燃料电池发电技术等领域,做实新能源事业部,打造新型能源产业链。加强氢能源技术研究,探索氢能源提纯、存储和运输技术,与山东国惠、山东重工联合成立氢能源产业联盟,与国内一流科研院所合作成立新能源学院,积极参与济南氢谷建设。加速新型能源产业布局,建设氢能源汽车使用示范区。探索培育兖矿高端“化工煤”品牌,通过国家实验室平台研制推广兖矿“化工煤”,为下游企业提供焦煤、动力煤、“化工煤”等多种能源解决方案,持续优化调整产品结构,提高绿色能源服务商的品牌形象。

5.2 创新动能转换发展路径

5.2.1 聚焦传统产业改造升级,实现提质增效

坚持大改造、大调整原则,以技术升级改造和投资新建项目为抓手,重点推进煤炭开采、煤化工、煤电和煤机装备制造等传统产业升级改造。推进矿井数字化、智能化建设,加快建设智能、安全、高效现代化矿井。加快建设鲁南高端化工园区,构建煤基多联产和产品高端化发展模式。加快建设新型装备制造示范园区,实现“兖矿制造”向“兖矿智造”转变。加快建设鲁西发电机组改造升级项目,推动电力产业升级发展。

5.2.2 加快培育壮大新兴产业,形成转型发展新引擎

加快推进氢能等新能源产业的研究与战略合作,力争在制氢、储氢两大领域实现工业化生产。大力发展信息技术产业,以北斗导航信息技术为支撑,加快建设军民创新融合示范园区。

5.2.3 着力科技创新,增强动能转换的技术支撑能力

抓好技术创新平台建设,推动创新平台提质升级[3]。突出产业特色,分区域、分产业、分层级搭建高端研发平台,形成一批集科技研发、成果转化、技术服务于一体的综合性创新基地和人才高地。创建内外协同、开放互动的科技创新发展格局。创新实施“智慧工程”活动,全员创新,集智发展,大众创效。

5.2.4 加大投资力度,以项目促进新旧动能转换

设立新旧动能转换基金池,筛选重大项目,努力构建鲁南高端化工、高端型材、新型装备制造、军民创新融合和塌陷地治理五大新旧动能示范园区,将传统优势转变成现代优势,将潜在优势转变成现实优势。加强投资项目投前的趋势把握和风险研判、投中的项目管理和动态调整、投后的项目后评价等工作,从政策、市场、管理、资金链(财务)等多个维度降低投资潜在风险,实现投资的保值增值,真正培育出集团发展新动能[4]。

5.3 创新资本运营发展路径

5.3.1 大力推进金融投融资资源整合

按照整合、拓展、提升的要求,统筹规划,分步实施,通过股权划转、转让、受托管理等方式,优化整合金融平台,加速构建“金融服务实体、实体助力金融”格局,形成资本运营合力,发挥产融协同效应。

5.3.2 全面推动产融协同发展

加强金融产业对集团转型发展的服务能力建设,创新服务模式、产品体系、运营机制,构建金融投资管控、资金归集管理、融资租赁、期货套期保值、风险管理、财富管理等专业化运营主体,积极发展供应链、产业链、科创等金融业务,打造新兴产业孵化、金融服务创新中心,提升专业化运营水平,形成金融业促进实体产业、实体产业带动金融业协同一体化发展格局。

5.3.3 积极推进资产证券化工作

积极与银行等金融机构深度合作,强化上市公司市值管理,加快形成专业化运作模式。按照分类培育、梯次推进的要求,将具备发展前景的产业项目、核心业务资产分阶段推向境内外资本市场,力争完成金通橡胶新三板挂牌和新风光主板上市,积极推进临商银行、化工资产上市。

5.3.4 大力推进产业并购重组

通过合并、分立、资产重组、内部划转、协议转让等方式,推进集团内部产业优化重组,推动优势资源向盈利能力强、市场发展前景好的优势产业和优势项目聚集,培育和提升主导产业的核心竞争力,提高集团整体经济效益。选择外部具有互补性和协同效应的目标企业,稳妥推进产业并购重组,提升主导产业的市场竞争优势。优化区域发展布局,重点在资源富集的陕蒙、澳洲等区域,积极稳妥推进优势资源和目标企业并购重组,提升市场竞争优势。发挥创投功能,择机投资信息技术、现代服务业以及新能源等领域的高新技术企业,构建集团战略性新兴产业发展的便捷通道。

5.4 创新企业改革发展路径

5.4.1 积极推进权属企业混合所有制改革

坚持国有体制、民营机制,发挥民营资本在市场机制、激励机制、管理机制等方面的活力和创造力,加快形成规模协同效应。创新资产证券化、引进非公资本、兼并重组等混合所有制实现方式,通过合资合作、战略联盟、交叉持股、股权置换,盘活存量,吸纳增量,积极推进权属企业混改,推动优势资源向新兴领域、特色产业和重点项目集聚,重点培育一批科技含量高、竞争实力强、综合效益好、带动作用大的企业,实现叠加效应、倍增效应、聚合效应。

5.4.2 稳妥推进管理团队和员工持股

按照试点先行、有序推进的原则,鼓励有条件的权属企业积极探索实施管理团队和核心员工持股,实现国有资本与非公资本的平等竞争、互相融合、相辅相成、共同发展,激发企业内生活力,提高国有资本的流动性,增强国有资本的控制力[5]。扎实推进金通橡胶、北京探创、北斗天地等权属企业和业务单元,开展管理团队和骨干员工持股试点,积累经验,探索路子。

5.4.3 着力推进战略合作

按照优势互补、合作共赢的原则,以产权制度改革为突破口,重点推进机电装备制造、电铝、金融等板块的战略合作。通过合资合作或其他方式,破解企业发展的技术、市场、管理、资金、人才瓶颈,推动企业技术进步和产业升级,提升企业市场竞争力。

5.4.4 不断提升集团化管控水平

以产权为纽带,以服务集团发展战略为目标,持续不断优化集团组织结构[6]。按照国有资本投资公司功能定位,理顺集团与权属企业的权责边界,明确总部与权属企业权力和责任清单,构建分层级、清单化履职行权的管控模式,逐步形成集团战略管控、权属企业独立经营的新格局。进一步规范“三会一层”权责边界、议事规则和工作流程,加强党组织在企业法人治理中的政治核心和领导核心作用,形成各司其职、各负其责、协调运转、有效制衡的公司法人治理机制。

5.4.5 建立与市场化相结合的激励约束机制

按照效率优先、兼顾公平的原则,积极探索完善按劳分配与按知识、技术等生产要素分配相结合的分配制度,借鉴社会人才市场价值,建立市场化的人才薪酬管理体系。建立和完善多轨制职业发展通道,支持管理人才、科技人才、技能人才在各自领域中发挥才能并享有相应的社会地位和经济待遇。建立向优秀人才和关键岗位倾斜的分配政策和分配机制,逐步建立完善职称补贴制度,贯彻落实职业技能津贴制度,深化企业内部分配制度改革,通过政策引导和薪酬待遇吸引,不断充实井下生产一线技术力量和人才储备。建立科学的绩效考核评价体系,综合考虑各相关因素,差异化设置权属企业、岗位绩效考核指标,并将考核结果与员工收入、职位升迁挂钩,以激发主观能动性,提升组织运营效益。

[1] 孙喜民.紧抓机遇创建世界一流清洁能源企业[J].中国煤炭,2018,44(12):12-14,35.

[2] 周三多,陈传明,鲁明泓.管理学-原理与方法(第五版)[M].上海:复旦大学出版社,2008.

[3] 陈必亭.坚持依靠科技创新 打造世界一流煤炭企业[J].中国煤炭,2008,34(6):5-8,13.

[4] 陈关聚,冯宗宪.IT企业新员工获得成本研究:模型与实例[J].经济理论与经济管理,2001(8):60-62.

[5] 林震岩.多变量分析spss的操作与应用[M].北京:北京大学出版社,2007.

[6] 赵开功.浅谈怎样建设世界一流煤炭企业[J].中国煤炭,2005,31(3):71-72.

- 相关推荐