中国主要煤炭现货价格指数与期货价格指数联动效应比较研究

时间:2021-12-22 来源:中国煤炭杂志官网 分享:★ 经济管理 ★

中国主要煤炭现货价格指数与期货价格指数联动效应比较研究

1 问题的提出

煤炭作为我国的主体能源,在全部能源结构中长期保持在70%左右的比例,虽然在国家严格控煤的政策下,产量增速有所下降,但产能连年在36亿t/a以上,而且产销量不断呈扩大趋势,产值超过3万亿元/a规模。所以,深化煤炭市场改革、理顺煤电价格关系、提高资源利用率是国家主管部门始终不懈追求的目标。

自国家取消煤炭价格双轨制实行市场定价以来,煤炭现货交易基本上以环渤海平仓价格为合同签订的参照标准,而环渤海平仓价格产生的依据是企业发布的环渤海现货平仓价格指数(李宁等,2013;张朋程,2012)。鉴于我国煤炭价格指数的编制和发布尚未有国家规范,目前编制并发布环渤海煤炭现货平仓价格指数的企业较多,有影响的主要有万得资讯(Wind)、汾渭能源(CCI)、中国煤炭市场网(CCTD)、秦皇岛煤炭交易中心(BSPI)及易煤网(YBSPI)5家,2017年11月,中国电力联合会开始发布中国发电企业电煤采购价格指数(CECI),该指数也是以环渤海煤炭平仓价格为基准,主要反映电力企业电煤采购的需求情况;2018年5月,金银岛(宁夏)供应链管理有限公司开始发布秦皇岛平仓日报价格(JYDPI)。由于各煤炭价格指数的信息采集及编制方法上的不同,导致所发布的同一指标煤炭价格指数存在差异,造成了煤炭交易商在现货交易时价格参考的困惑,尤其是我国动力煤期货自2013年9月26日挂牌后,形成了动力煤期货价格指数(唯一性),由于期货价格与现货价格关系的联动特征,煤炭期货价格对现货价格产生影响的同时,煤炭现货价格对期货价格走势亦存在影响。这样煤炭期货交易商在预测一定时期的价格走势时,同样遇到煤炭现货价格指数参照标准的选取问题。目前我国学者对煤炭市场的研究多集中在煤炭价格及其形成机制(张华明等,2010;叶青海,2014;盛锐等,2014;林伯强,2010),煤炭产业链企业直接的联动关系,也有涉及研究煤炭现货价格与期货价格关系的问题(隋广琳等,2015;盛锐等,2014;Cui H等,2017;何琬,2011),运用计量经济方法进行实证分析(邢莹莹,2012;李兴等,2015;刘凌云等,2015;张智勇等,2014)。但主要研究数据选择的只是Wind发布的煤炭现货价格,Wind数据不具有唯一性,有必要对我国主要煤炭现货价格指数与期货价格的联动效应关系进行比较研究,以期对煤炭交易商从事煤炭现货与期货交易提供更有价值的参考。有利于进一步完善煤炭期货价格发现功能,有利于企业化解市场风险,起到预期的套期保值效果,有利于煤炭市场价格更贴近真实交易。同时,为我国进一步深化煤炭市场改革,理顺煤炭市场价格关系,优化煤炭能源品有效配置,充分发挥煤炭期货金融工具的作用提供政策制定的依据。文中需要说明的是,鉴于我国主要煤炭现货价格指数体系不规范,目前除中国太原煤炭交易中心发布的煤炭指数属于相对价格指数外,其他企业编制和发布的现货价格指数也即是指煤炭现货的绝对价格。

基于时间序列的计量经济协整理论及实证检验是本研究所采纳的主要理论及方法,充分运用单根检验、协整检验、格兰杰因果检验及方差分析4种技术手段研究煤炭期货价格指数与现货价格指数的联动关系。

2 数据选择与实证分析

2.1 样本选取与数据来源

煤炭现货价格指数样本选取综述中提到的具有一定市场影响力的前5家企业发布的价格数据,即:BSPI、Wind、CCTD、CCI、YBSPI,时间均从各企业最初发布日起,截止时间到2018年5月29日止。

BSPI最初数据发布时间是2003年2月28日,为周数据,共有747个数据;Wind最初数据发布时间是2008年2月24日,为日数据,共有2307个数据;CCTD最初数据发布时间是2013年5月27日,为周数据,共有243个数据;CCI最初数据发布时间是2013年10月14日,为日数据,共有1133个数据;YBSPI最初数据发布时间是2016年4月29日,为周数据,共有98个数据。数据来源于这5家企业网站数据库。

本文研究的时间分割点是2016年4月29日(5家企业中最晚编制与发布数据的易煤指数YBSPI),即分为2016年4月29日以前的研究和2016年4月29日之后的研究。选择这个时间分割点基于两点考虑:一是YBSPI指数虽然推出较晚,但市场影响力较大,不可忽视;二是这个时间点恰好是我国煤炭市场价格的谷底,此后煤炭价格不断攀升恢复到煤炭市场“黄金十年”时期。同时,煤炭期货持仓量持续放大,交易活跃度急剧增加。2016年4月29日之前的煤炭期货交易波动性高,期货市场功能难以表现出来。

动力煤期货价格指数选自郑州商品期货交易所,开始时间为动力煤在郑州商品交易所挂牌时间,即2013年9月26日,截止时间与5家现货价格指数取值一致(2018年5月29日),共有1138个数据,为日交易结算数据。

2.2 描述性统计

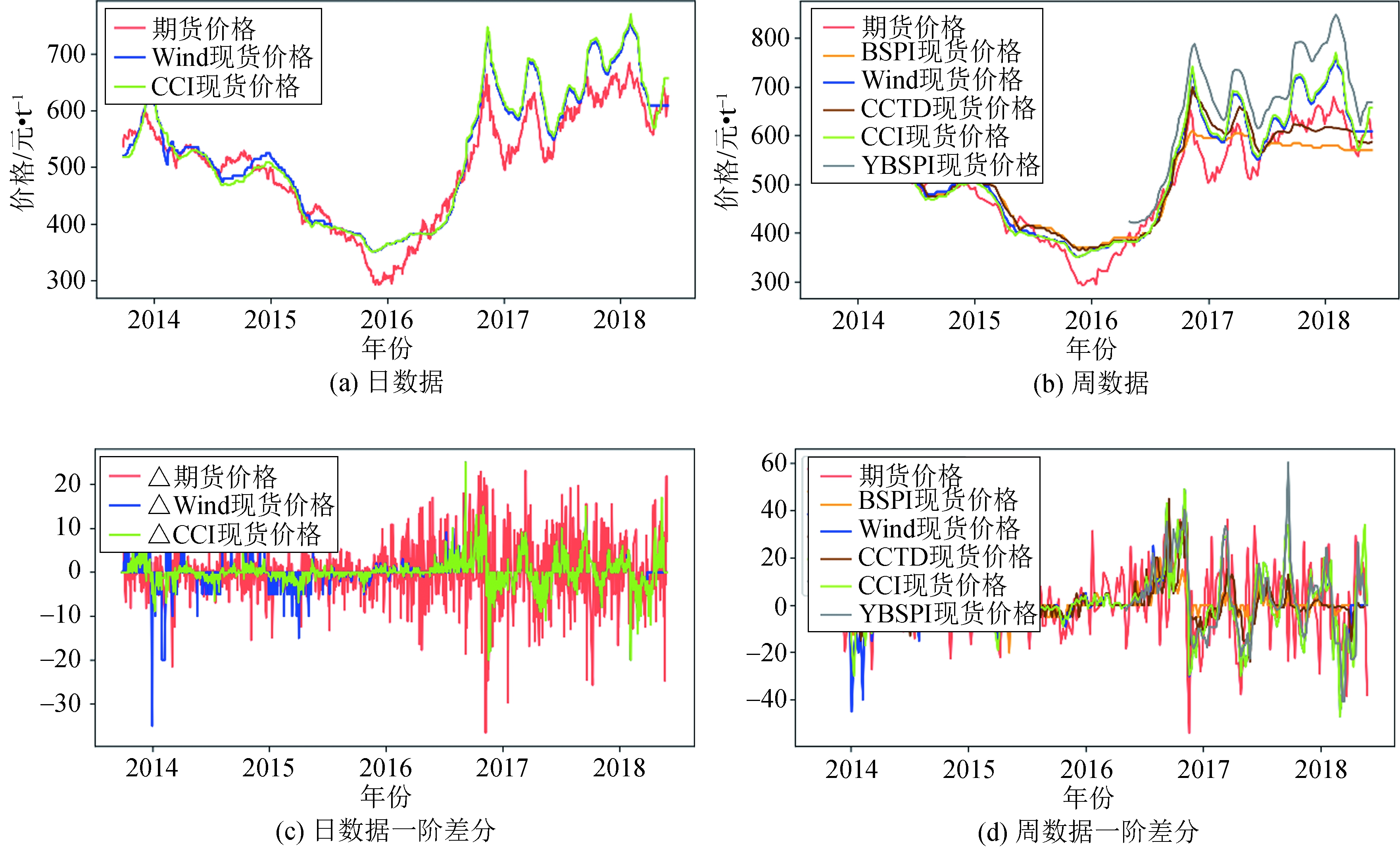

分别根据周价格数据和日价格数据描绘出趋势图,如图1(a)和图1(b)所示,包括日数据和周数据。其中,Wind和CCI的日数据在周价格趋势图中取值为每周最后一个交易日的收盘价。由图1可以看出,Wind和CCI的现货数据走势极为相似,与期货数据走势也较吻合,但BSPI、CCTD则与期货走势相差较大,且二者现货数据走势较为接近。YBSPI数据走势始终高于期货指数的幅度较其他现货指数相比最大。

对数据进行一阶差分处理,如图1(c)和图1(d)所示,可以发现期货与现货价格指数的一阶差分序列围绕0上下波动,虽然价格指数数据本身非平稳,但是其一阶差分过后的数据有可能是平稳的。

图1 煤炭期货与现货价格指数及一阶差分趋势图

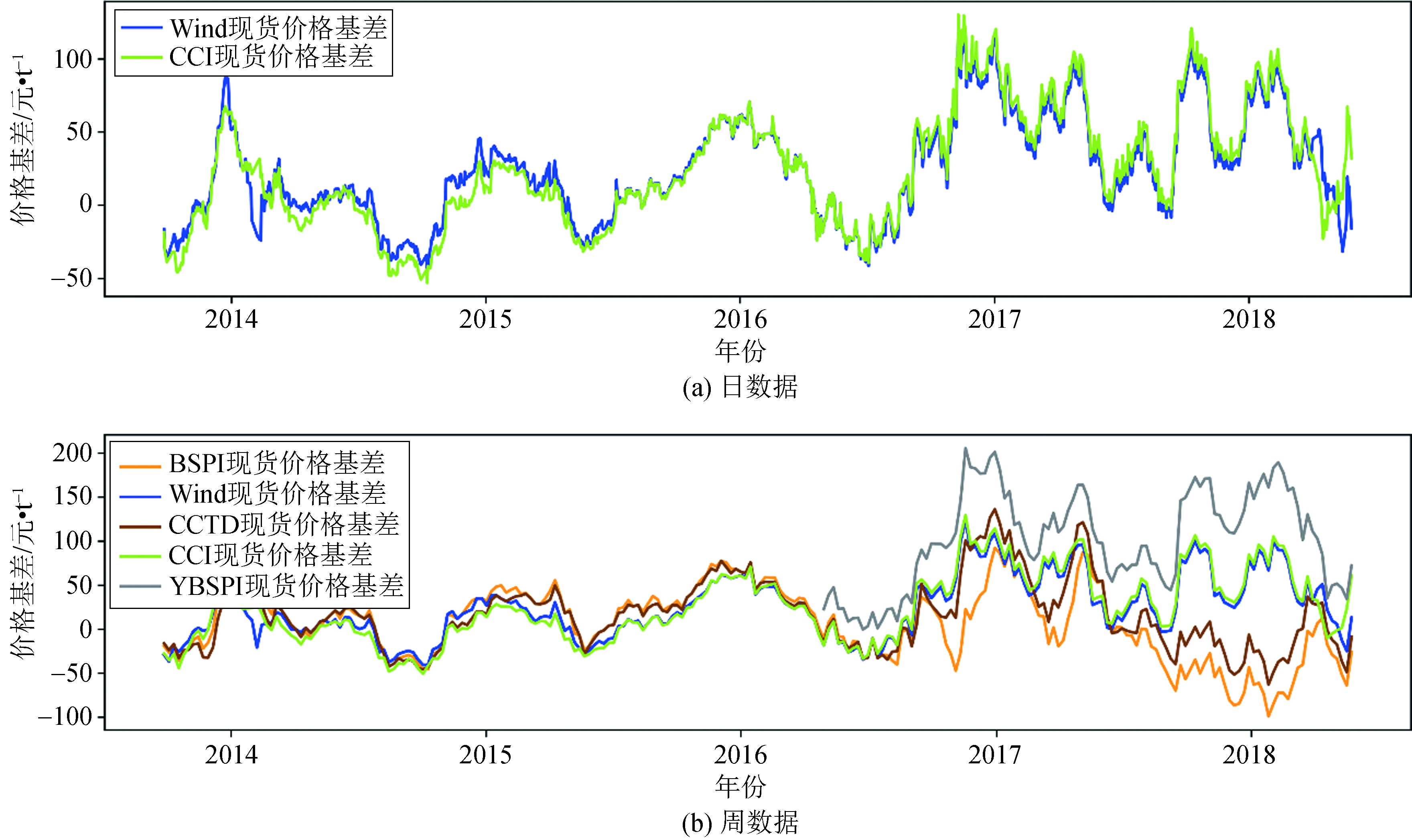

对基差进行分析。基差是煤炭现货价格减去煤炭期货价格,反映了期货价格和现货价格之间的动态变化,基差走势见图2。由图2可以看出,2016年4月29日后,各现货价格的基差绝对值呈现扩大的趋势,且不同现货基差的不一致性增大。为了更加充分地利用数据,根据基差走势对数据进行分段处理,从3个维度进行分析:

(1)2013年9月26日到2016年4月29日,周收盘价,4家现货价格指数(去掉尚未出现的YBSPI);

(2)2016年4月29日到2018年5月25日,周收盘价,5家现货价格指数;

(3)2013年9月26日到2018年5月29日,日收盘价,Wind和CCI两家指数。

本文以下的研究,每一步都是从以上3个维度分别进行,力求更加全面准确地挖掘出数据之间的关联性,更好地描述煤炭期货价格指数与煤炭现货价格指数之间的联动效应。

2.3 实证分析

2.3.1 单位根检验

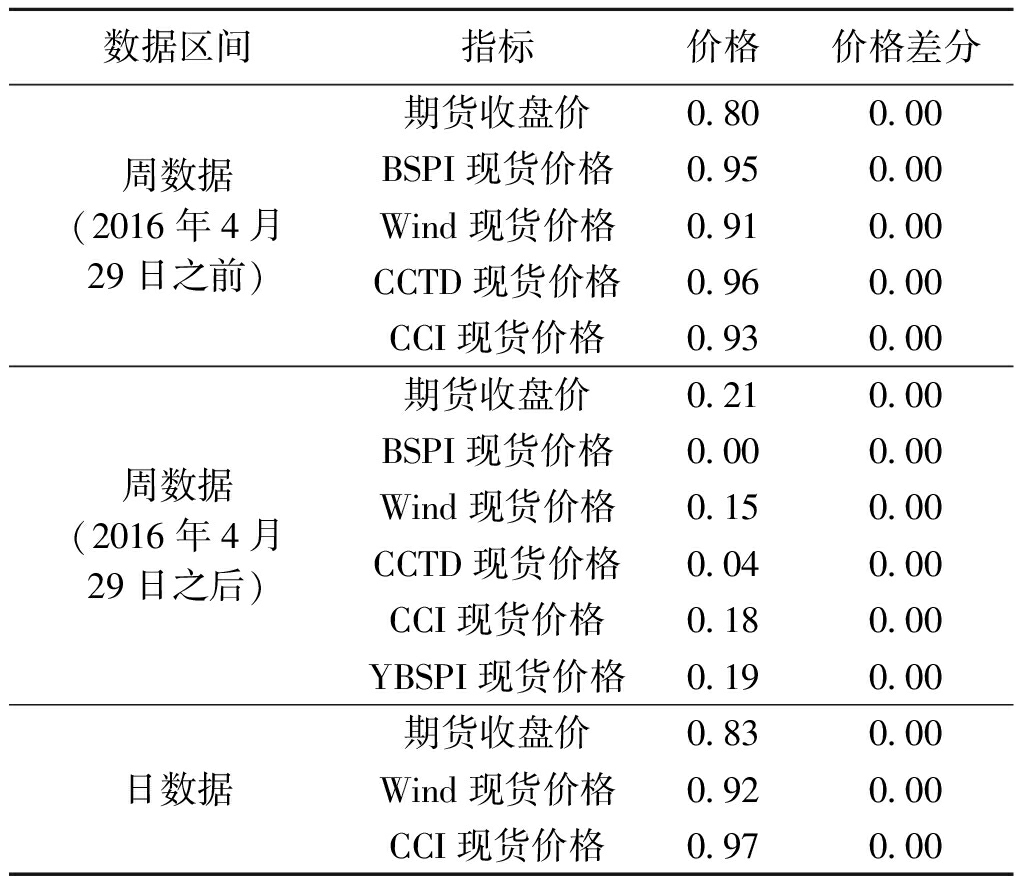

首先判断期货价格指数与现货价格指数的平稳性。期货与现货价格指数单位根检验p值见表1,反映了各个变量的平稳性。由表1可以看出,无论是哪一个维度,都能体现出这样一个事实:期货价格指数或者现货价格指数是一个一阶单整序列。

图2 煤炭现货价格指数基差走势图

表1 期货与现货价格指数单位根检验p值

数据区间指标价格价格差分周数据(2016年4月29日之前)期货收盘价0.800.00BSPI现货价格0.950.00Wind现货价格0.910.00CCTD现货价格0.960.00CCI现货价格0.930.00周数据(2016年4月29日之后)期货收盘价0.210.00BSPI现货价格0.000.00Wind现货价格0.150.00CCTD现货价格0.040.00CCI现货价格0.180.00YBSPI现货价格0.190.00日数据期货收盘价0.830.00Wind现货价格0.920.00CCI现货价格0.970.00

2016年4月29日之前,在周数据维度上,可以看出价格指数均未通过平稳性检验,但是价格的差分序列是平稳的,即期货与现货价格指数均为一阶单整序列,期货与现货价格之间可能存在稳定关系。

2016年4月29日之后,在周数据维度上,可以看出Wind现货、CCI现货、YBSPI现货价格和期货价格本身不是平稳的,但是价格差分序列是平稳的,即期货与Wind现货、CCI现货、YBSPI现货价格均为一阶单整序列,期货与这些现货之间可能存在稳定关系。

在日数据维度上,Wind现货、CCI现货与期货价格序列也是一阶单整序列,可能存在协整关系。

2.3.2 协整检验

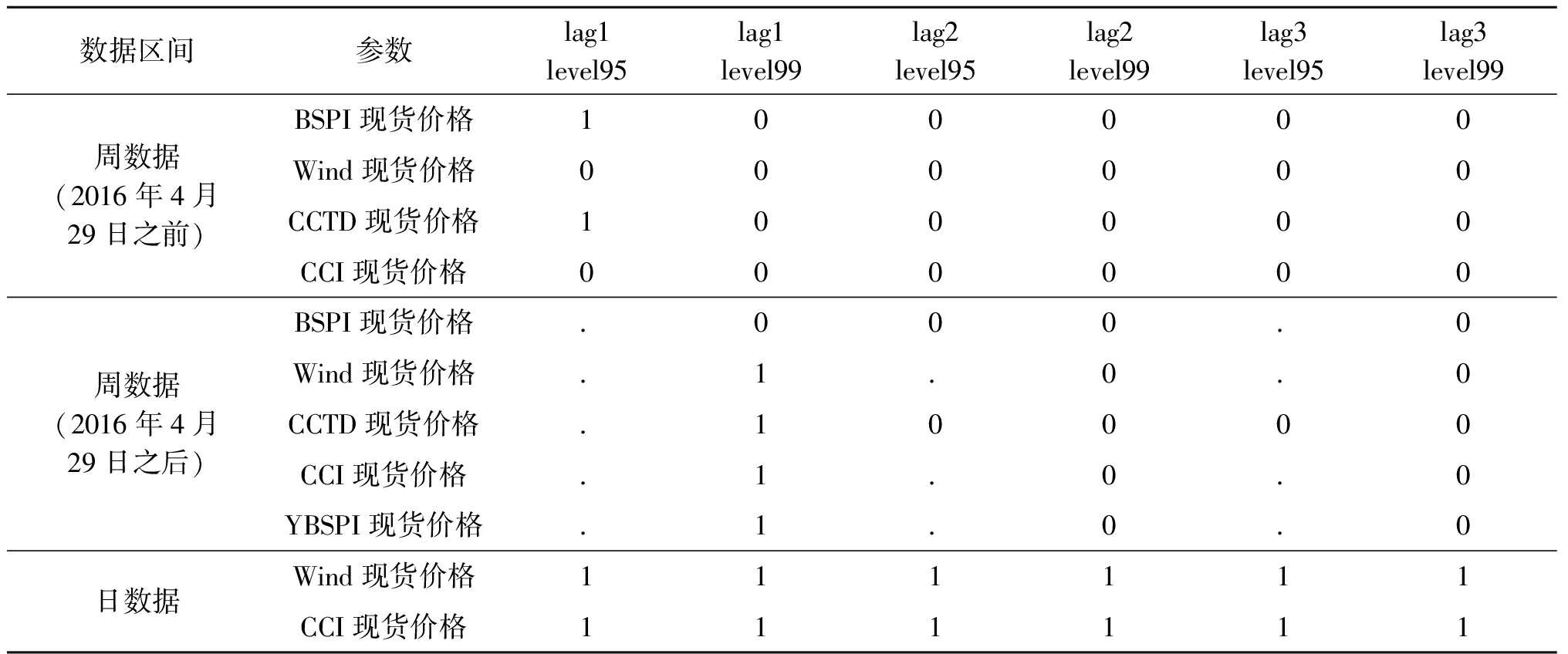

由于发现了可能存在的协整关系,接下来需要检验协整阶数及协整方程估计。由于序列并不是平稳的,首先构建向量误差修正模型,然后根据Johansen的trace统计量确定协整阶数,即模型中的协整方程个数。将现货一一与期货进行分析,因此每一个模型都只有两个变量:期货价格指数和某一个现货价格指数,故协整方程个数最多为1,最少为0。误差修正模型的构建需要指定滞后的阶数,本研究依次取滞后1阶、滞后2阶和滞后3阶。不同滞后阶数的模型和不同显著性水平下协整方程的个数见表2。

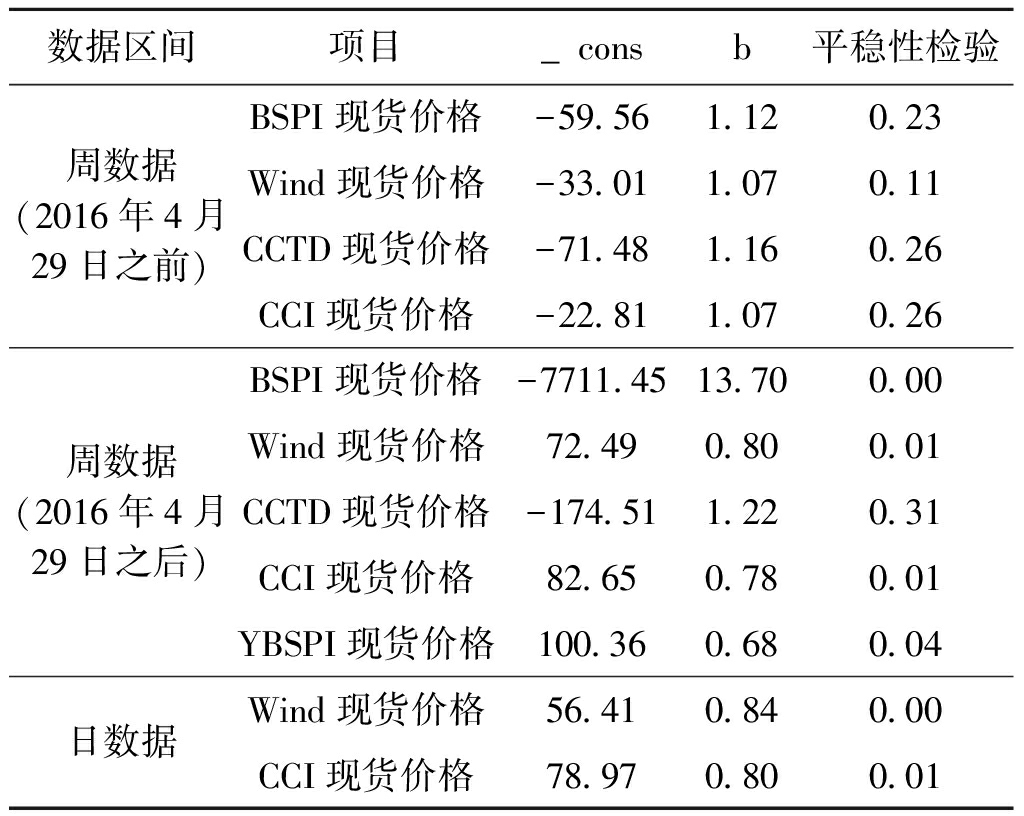

确定协整关系后,需要确定协整方程的形式,并对残差进行平稳性检验。如果能够通过平稳性检验,就说明协整关系较强。协整方程的截距项和斜率项估计值及残差平稳性检验p值见表3。所有的协整方程形式均为:

期货价格指数=constant+b*现货价格指数+e

(1)

表2 不同滞后阶数的模型和不同显著性水平下协整方程的个数

数据区间参数lag1level95lag1level99lag2level95lag2level99lag3level95lag3level99周数据(2016年4月29日之前)BSPI现货价格100000Wind现货价格000000CCTD现货价格100000CCI现货价格000000周数据(2016年4月29日之后)BSPI现货价格.000.0Wind现货价格.1.0.0CCTD现货价格.10000CCI现货价格.1.0.0YBSPI现货价格.1.0.0日数据Wind现货价格111111CCI现货价格111111

表3 协整方程的截距项和斜率项估计值及残差平稳性检验p值

数据区间项目_consb平稳性检验周数据(2016年4月29日之前)BSPI现货价格-59.561.120.23Wind现货价格-33.011.070.11CCTD现货价格-71.481.160.26CCI现货价格-22.811.070.26周数据(2016年4月29日之后)BSPI现货价格-7711.4513.700.00Wind现货价格72.490.800.01CCTD现货价格-174.511.220.31CCI现货价格82.650.780.01YBSPI现货价格100.360.680.04日数据Wind现货价格56.410.840.00CCI现货价格78.970.800.01

2016年4月29日之前,在周数据维度上,由表2可以看出,BSPI、CCTD与期货价格有协整关系,Wind、CCI与期货价格无协整关系。由表3可以看出,协整回归残差未能通过平稳性检验,说明协整关系较弱。

2016年4月29日之后,在周数据维度上,由表2可以看出,Wind、CCTD、CCI、YBSPI与期货价格有稳定的一阶协整关系,BSPI与期货价格无协整关系。由表3可以看出,Wind、CCI、YBSPI的协整回归残差通过平稳性检验,说明协整关系较强,而CCTD与期货价格指数的协整关系较弱。

在日数据维度上,由表2可以看出,Wind、CCI与期货价格有稳定的一阶协整关系。由表3可以看出,Wind、CCI的协整回归残差通过平稳性检验,说明协整关系较强。

2.3.3 格兰杰因果检验

虽然已经通过协整检验确定了协整关系,但是期货价格指数和现货价格指数之间的因果关系尚不明确,需要进行格兰杰因果检验来分析期现之间的因果关系。虽然格兰杰因果检验基于向量自回归模型,是针对平稳时间序列的,但是由于已经通过向量误差修正模型确定了协整关系,而这两个模型又可以相互转化,因此也可以在这里直接使用格兰杰因果检验。

不能确定怎样的向量自回归模型是最优的,即期现序列的滞后阶数不能确定,因此这里使用AIC和BIC准则确定最优的滞后阶数。向量自回归模型因变量、滞后自变量、F检验p值、χ2检验p值、AIC、BIC及最优滞后阶数见表4。

2016年4月29日之前,在周数据维度上,可以看到现货价格的滞后对解释期货价格并没有很大帮助,模型的F值对应的p值很大,但期货价格的滞后对解释现货价格却有很大帮助。基于VAR模型的格兰杰因果检验发现:期货价格普遍是现货价格的格兰杰原因。

2016年4月29日之后,在周数据维度上,基于VAR模型的格兰杰因果检验发现:除了BSPI以外,在协整关系较强的现货品种中,期货价格普遍是现货价格的格兰杰原因。

在日数据维度上,基于VAR模型的格兰杰因果检验发现:期货价格普遍是现货价格的格兰杰原因。

表4 向量自回归模型因变量、滞后自变量、F检验p值、χ2检验p值、AIC、BIC及最优滞后阶数

数据区间因变量滞后自变量F检验p值χ2检验p值AICBIC最优滞后阶数周数据(2016年4月29日之前)期货收盘价BSPI现货价格0.350.34960.03968.711BSPI现货价格期货收盘价0.000.00839.50848.171期货收盘价Wind现货价格0.820.82960.88969.551Wind现货价格期货收盘价0.000.00942.59951.261期货收盘价CCTD现货价格0.470.46960.39969.061CCTD现货价格期货收盘价0.000.00791.93800.601期货收盘价CCI现货价格0.740.74960.82969.491CCI现货价格期货收盘价0.000.00869.12877.791周数据(2016年4月29日之后)期货收盘价BSPI现货价格0.450.44915.96923.951BSPI现货价格期货收盘价0.640.63669.48677.471期货收盘价Wind现货价格0.640.63916.33924.321Wind现货价格期货收盘价0.000.00870.37878.361期货收盘价CCTD现货价格0.470.46916.01924.001CCTD现货价格期货收盘价0.000.00782.77790.761期货收盘价CCI现货价格0.370.36915.73923.721CCI现货价格期货收盘价0.000.00875.35883.341期货收盘价YBSPI现货价格0.350.34915.65923.641YBSPI现货价格期货收盘价0.000.00864.25872.241日数据期货收盘价Wind现货价格0.950.957427.887442.991Wind现货价格期货收盘价0.000.006127.946143.051期货收盘价CCI现货价格0.990.997427.897442.991CCI现货价格期货收盘价0.000.005854.315869.421

2.3.4 方差分解分析

格兰杰因果检验确定了因果关系,为了进一步横向比较各个现货价格指数对期货价格指数变化的敏感程度,以及各个现货价格指数对期货价格指数的影响大小,需要引入方差分解分析方法,分析基于向量误差的修正模型。

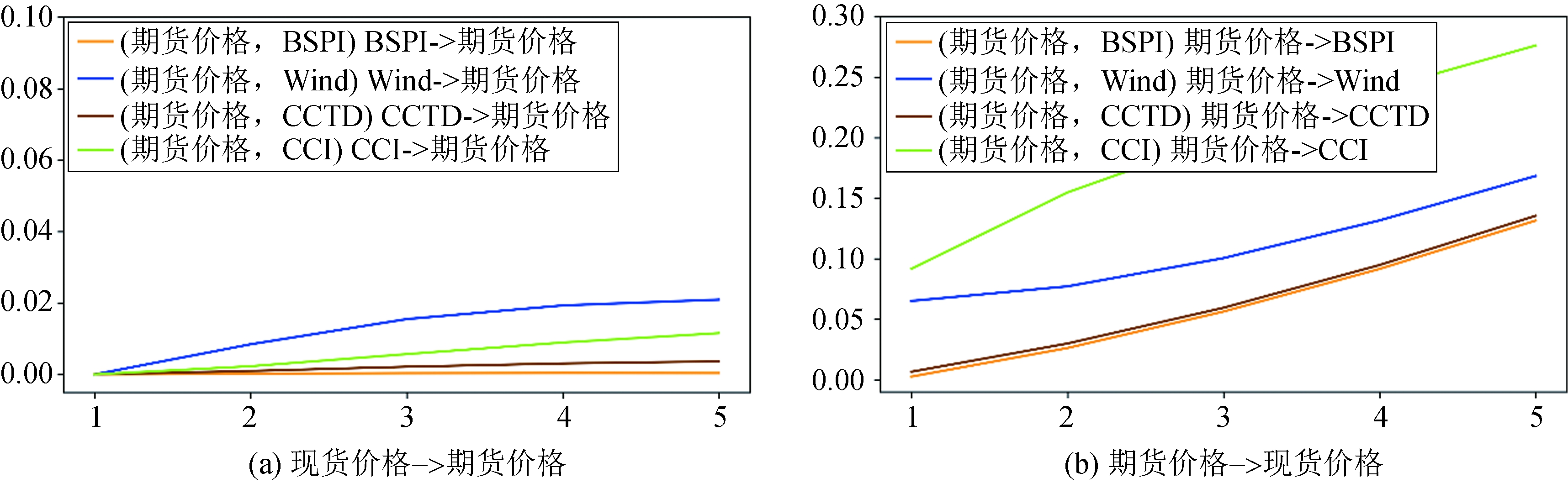

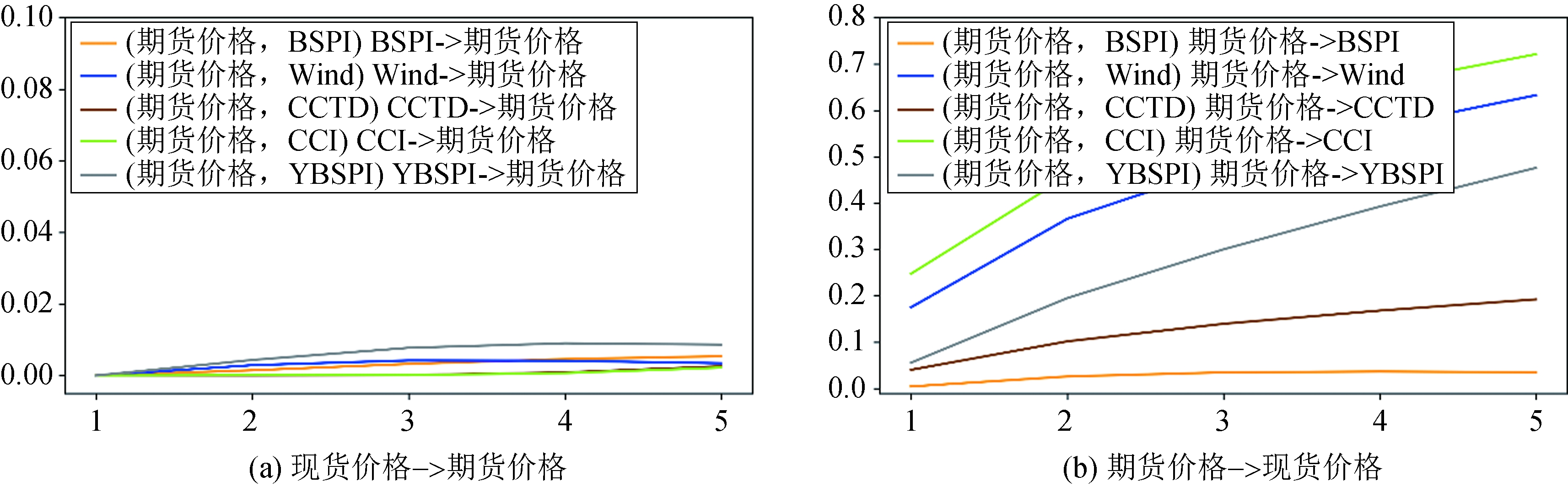

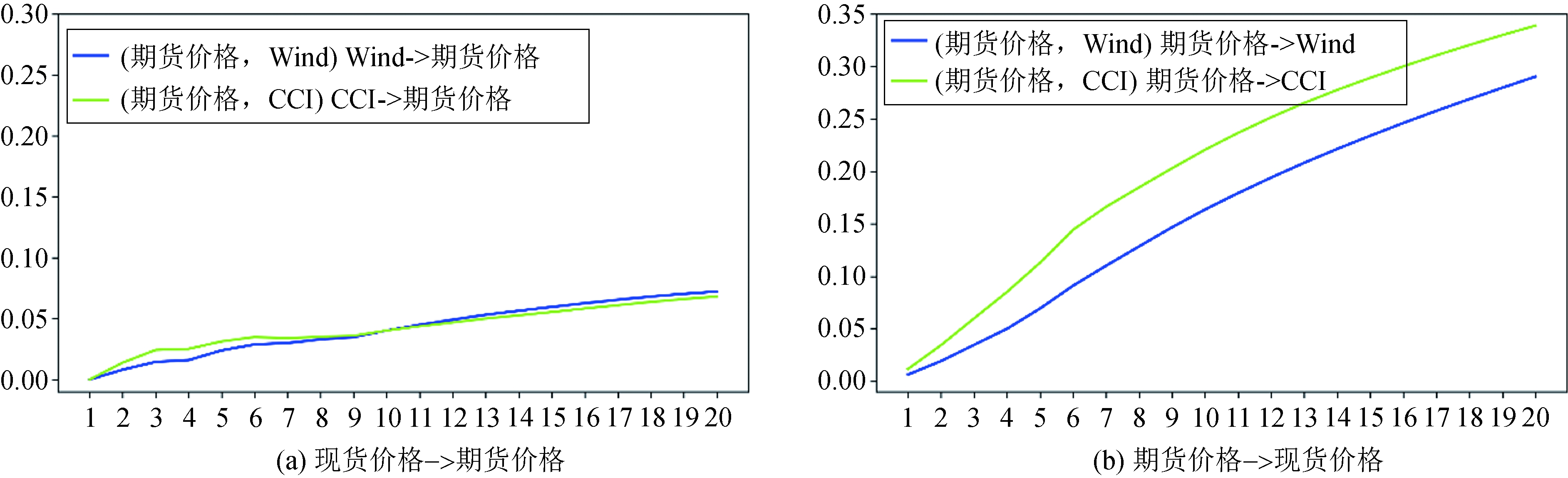

2016年4月29日之前周数据方差分解分析结果见图3,2016年4月29日之后周数据方差分解分析结果见图4,日数据方差分解分析结果见图5。在图3、图4、图5中,(a)是期货价格指数的变化有多少来自于现货,(b)是现货价格指数有多少来自于期货。可以看到,一般情况下,期货价格指数变化对现货的影响远远大于现货价格指数变化对期货的影响。

(1)2016年4月29日之前周数据。由图3可知,期货价格指数变化对CCI现货的影响程度最大,对BSPI现货影响程度最小;Wind现货价格指数的变化对期货的影响最大,BSPI现货价格指数的变化对期货的影响最小。

图3 2016年4月29日之前周数据方差分解分析结果

(2)2016年4月29日之后周数据。由图4可知,期货价格对CCI现货的影响程度最大,对BSPI现货影响程度最小;YBSPI现货价格指数的变化对期货的影响最大,CCI现货价格指数的变化对期货的影响最小。不仅如此,还可以看到,随着时间的推移,Wind现货价格指数的变化对期货的影响逐渐变小,即Wind现货价格指数只在短期有效。

(3)日数据。由图5可知,期货价格指数对CCI现货价格指数的影响强于对Wind现货价格指数;Wind现货价格指数对期货的影响略强于CCI现货价格指数对期货的影响。这一结论与2016年4月29日之后周数据的结论相似。

图4 2016年4月29日之后周数据方差分解分析结果

图5 日数据方差分解分析结果

3 实证结论

(1)周数据研究发现,2016年4月29日之前,煤炭期货与现货之间不存在稳定的协整关系。期货价格指数是现货价格指数的格兰杰原因,且期货价格指数对CCI、Wind的影响程度大于对CCTD、BSPI的影响程度;2016年4月29日之后,除了BSPI、CCTD以外,期货与现货之间存在稳定的协整关系。期货价格是现货价格的格兰杰原因,且对CCI、Wind、YBSPI的影响程度大于对CCTD、BSPI的影响程度。相较于2016年4月29日以前,期货价格指数对现货的影响以及现货价格指数对期货的影响变得更大,但是期货价格指数影响现货的程度大于现货价格的增幅影响期货的程度。

(2)日数据分析显示,煤炭期货与现货之间存在稳定的协整关系。期货价格指数是现货价格指数的格兰杰原因。在短期内,现货价格指数对期货有一定的影响,但是在长期,现货价格指数对期货的影响变低。

(3)综合周数据与日数据分析结果,可以得出结论,在长期意义下,2016年4月29日之前,期货与现货的联动并不显著;在2016年4月29日之后,二者联动作用变得显著起来,并且期货价格指数影响现货的程度尤其加深。但是综合来看,煤炭现货对期货的影响集中在短期,期货对现货的影响在长期下更显著。

(4)根据煤炭现货价格与期货价格的关联程度,对煤炭现货指数进行排名。根据方差分解结果,煤炭现货价格指数对期货价格指数影响程度的由高到低排序是:YBSPI、BSPI、Wind、CCTD、CCI;而期货价格指数对现货价格指数影响程度的由高到低排序是:CCI、Wind、YBSPI、CCTD、BSPI。

4 几点启示

(1)为政府和煤炭产业链企业选取煤炭现货价格提供了参考依据。市场意义下,研判期货价格与现货价格走势吻合程度,选取CCI、Wind及YBSPI参考较好,而CCTD、BSPI与期货价格背离较大;政策因素条件下,可以选取CCTD及BSPI作为长期交易价格的参考。实证分析的结果与实际情况相符合,因为CCI、Wind、YBSPI价格指数主要以市场煤炭行情为基础形成的,而CCTD、BSPI带有政策因素的指令性长协合同价格色彩。

(2)从对日数据的实证研究来看,从事煤炭期货套利投机者,短期内预测应多关注现货价格对期货价格的影响,时刻了解CCI、YBSPI及Wind的指数变化,因为现货价格对期货价格的影响集中在短期时间内;从事长期及套期保值的投资者,除把握CCI、YBSPI及Wind的指数变化趋势外,还应分析CCTD、BSPI的指数变化趋势。

(3)煤炭长协合同对稳定煤炭生产和消费有着非常重要的作用,也有降低市场价格波动的作用。在美国等发达国家,长协在煤炭购销中占有非常大的比例,在我国未来煤炭购销中,长协将发挥越来越重要的作用,我国煤炭购销长协的签订,关节点在价格确定上。BSPI现货价格指数为我国煤炭生产与消费企业签订长协价格提供了重要参考。

(4)政府管理部门有必要在不断完善我国煤炭期货市场相关法律法规的同时,对我国煤炭现货价格指数的编制与发布制定有关政策,规范采样、编制技术标准,以减少现货价格指数不真实对期货价格波动的干扰,建立真实、公正合理的现货交易市场和交易平台,降低现货与期货交易风险,推动我国煤炭现货价格与期货价格联动机制的形成。

[1] 李宁,马俊.环渤海动力煤价格指数需进一步完善[J].中国煤炭,2013(12)

[2] 张朋程. CR中国煤炭价格指数研究[J].煤炭经济研究,2012(11)

[3] 张华明,赵国浩.煤炭价格形成机制存在的问题及对策分析[J].资源科学,2010(11)

[4] 叶青海.多维度价值准则下煤炭定价机制效率评价体系研究[J].资源与产业,2014(5)

[5] 盛锐,李松森.我国煤炭价格与下游产业的关联研究[J].统计与决策,2014(17)

[6] 林伯强.危机下的能源需求和能源价格走势以及对宏观经济的影响[J].金融研究,2010(1)

[7] 隋广琳,张冠华.动力煤期货价格与现货价格动态关系研究[J].中国煤炭,2015(5)

[8] Cui H, Wei P. Analysis of thermal coal pricing and the coal price distortion in China from the perspective of market forces[J]. Energy Policy, 2017(3)

[9] 何琬,卢小舒.煤炭价格与石油价格的波动溢出效应分析[J].工业技术经济,2011(11)

[10] 邢莹莹.期货市场价格功能的理论分析——兼论中国期货市场[M].中国金融出版社,2012

[11] 李兴,雷强.煤炭期货和现货价格关系的实证——基于可变参数状态空间模型的动态研究[J].煤炭经济研究,2015(5)

[12] 刘凌云,张晓虎.火电项目燃煤双因素变异风险及其期现对冲策略[J].煤炭经济研究,2015(3)

[13] 张智勇,李宏军,杨鹏等.动力煤期货价格预测模型[J].中国煤炭,2014(6)

[14] Ping L,Zhang Z,Yang T,et al. The relationship among China's fuel oil spot,futures and stock markets[J]. Finance Research Letters,2017(9)

[15] Zhang Y,Liu L. The lead-lag relationships between spot and futures prices of natural gas[J]. Physica A Statistical Mechanics & Its Applications,2017(8)

[16] Chang C L,Mcaleer M,Wang Y. Testing co-volatility spillovers for natural gas spot,futures and ETF spot using dynamic conditional covariances[J].Documentos De Trabajo Del Icae,2016(10)

[17] 周建,李子奈. Granger因果关系检验的适用性[J].清华大学学报(自然科学版),2004(3)

Comparative study of the linkage effects between China's main coal spot price index and futures price index

- 相关推荐